Bạn hỏi: Thuế nhà thầu khi nhập khẩu máy móc kèm dịch vụ tại Việt Nam ?

Gonna Pass trả lời:

1/Trường hợp nhập khẩu máy móc kèm dịch vụ tại Việt Nam có chịu thuế nhà thầu?

Căn cứ pháp lý:

– Tại khoản 2 Điều 6 Thông tư số 103/2014/TT-BTC nêu trên quy định về đối tượng chịu thuế GTGT:

“2. Trường hợp hàng hóa được cung cấp … có kèm theo dịch vụ tiến hành tại Việt Nam như lắp đặt, chạy thử, bảo hành, bảo dưỡng, thay thế, các dịch vụ khác đi kèm với việc cung cấp hàng hóa (bao gồm cả trường hợp dịch vụ kèm theo miễn phí).”

– Tại khoản 2 Điều 7 Thông tư số 103/2014/TT-BTC nêu trên quy định về thu nhập chịu thuế TNDN:

“2. Trường hợp hàng hóa được … cung cấp hàng hóa có kèm theo một số dịch vụ tiến hành tại Việt Nam như dịch vụ quảng cáo tiếp thị (marketing), hoạt động xúc tiến thương mại, dịch vụ sau bán hàng, dịch vụ lắp đặt, chạy thử, bảo hành, bảo dưỡng, thay thế và các dịch vụ khác đi kèm với việc cung cấp hàng hóa (bao gồm cả trường hợp dịch vụ kèm theo miễn phí) “

– Căn cứ Công văn số 2776/TCT-CC ngày 26/06/2017 của Tổng cục thuế gửi Cục thuế các tỉnh, thành phố trực thuộc Trung ương:

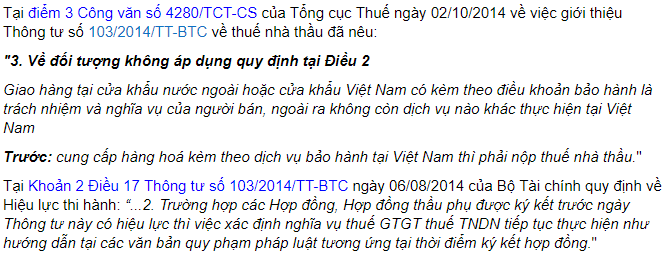

Kết luận: Trường hợp nhập khẩu máy móc có kèm dịch vụ tiến hành tại Việt Nam (bao gồm cả trường hợp dịch vụ kèm theo miễn phí) thuộc đối tượng chịu thuế nhà thầu. Từ ngày 01/10/2014, riêng trường hợp nhập khẩu máy móc có kèm điều khoản bảo hành là trách nhiệm và nghĩa vụ của người bán, ngoài ra không còn dịch vụ nào khác thực hiện tại Việt Nam thì không thuộc đối tượng chịu thuế nhà thầu.

2/ Tỷ lệ % thuế nhà thầu với trường hợp chịu thuế nhà thầu khi nhập khẩu máy móc kèm dịch vụ

Căn cứ pháp lý:

– Căn cứ Khoản 2.b.b.1 Điều 12 Thông tư 103/2014/TT-BTC:

“2. Tỷ lệ (%) thuế GTGT:

Riêng đối với … máy móc, thiết bị …: Trường hợp hợp đồng nhà thầu tách riêng được giá trị từng hoạt động kinh doanh thì Nhà thầu nước ngoài … thuộc diện không chịu thuế GTGT. Đối với từng phần giá trị công việc còn lại theo hợp đồng thì áp dụng tỷ lệ % để tính thuế GTGT trên doanh thu tương ứng với hoạt động kinh doanh đó. Trường hợp hợp đồng nhà thầu không tách riêng được giá trị từng hoạt động kinh doanh thì áp dụng tỷ lệ % để tính thuế GTGT trên doanh thu là 3% tính trên toàn bộ giá trị hợp đồng (bao gồm cả giá trị nguyên vật liệu hoặc máy móc, thiết bị nhập khẩu)

…

- Tỷ lệ % để tính thuế GTGT trên doanh thu:

| STT | Ngành kinh doanh | Tỷ lệ % để tính thuế GTGT |

| 1 | Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm; xây dựng, lắp đặt không bao thầu nguyên vật liệu, máy móc, thiết bị | 5 |

| 2 | Sản xuất, vận tải, dịch vụ có gắn với hàng hóa; xây dựng, lắp đặt có bao thầu nguyên vật liệu, máy móc, thiết bị | 3 |

– Căn cứ Khoản 2.b.b.2 Điều 13 Thông tư 103/2014/TT-BTC:

“2.Tỷ lệ (%) thuế TNDN:

b.2) Đối với hợp đồng cung cấp máy móc thiết bị có kèm theo các dịch vụ thực hiện tại Việt Nam, nếu tách riêng được giá trị máy móc thiết bị và giá trị các dịch vụ thì tính thuế theo tỷ lệ thuế riêng của từng phần giá trị hợp đồng. Trường hợp trong hợp đồng không tách riêng được giá trị máy móc thiết bị và giá trị các dịch vụ thì áp dụng tỷ lệ thuế TNDN trên doanh thu tính thuế là 2% … tỷ lệ % thuế TNDN tính trên doanh thu tính thuế TNDN được áp dụng đối với ngành nghề dịch vụ (5%).

…

| STT | Ngành kinh doanh | Tỷ lệ (%) thuế TNDN tính trên doanh thu tính thuế |

| 1 | Thương mại:…, cung cấp… máy móc, thiết bị gắn với dịch vụ tại Việt Nam | 1 |

| 4 | Xây dựng, lắp đặt có bao thầu hoặc không bao thầu nguyên vật liệu, máy móc, thiết bị | 2 |

Kết luận: Như vậy, tỷ lệ % thuế nhà thầu trường hợp nhập khẩu máy móc kèm dịch vụ như sau:

| Tách riêng giá trị hành hóa và dịch vụ | Không tách riêng được GT hàng hóa dịch vụ | ||

| Máy móc (Hàng hóa) | Dịch vụ | Tổng giá trị hợp đồng | |

| Thuế GTGT | KCT (Khoản 2.b.b.1 Điều 12 Thông tư 103/2014/TT-BTC) |

5% (Bảng tỷ lệ % thuế nhà thầu Điều 12 Thông tư 103/2014/TT-BTC) |

3% (Khoản 2.b.b.2 Điều 12 Thông tư 103/2014/TT-BTC) |

| Thuế TNDN | 1% (Bảng tỷ lệ % thuế nhà thầu Điều 12 Thông tư 103/2014/TT-BTC) |

5% (Khoản 2.b.b.2 Điều 13 Thông tư 103/2014/TT-BTC) |

2% (Khoản 2.b.b.2 Điều 13 Thông tư 103/2014/TT-BTC) |

Biên soạn : Nguyễn Thị Minh Tâm – Tư vấn viên – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Công ty TNHH Manabox Việt Nam

Phòng 701, tầng 7, tòa nhà 3D, số 03 Duy Tân, Phường Dịch Vọng Hậu, Quận Cầu Giấy, Hà Nội

Hotline liên hệ: 02432 123 450/0888 942 040

Email: hotro@gonnapass.com