Gần đây, dư luận xôn xao về các thương vụ giao dịch mua bán hoa lan đột biến với giá trị lên tới hàng trăm tỷ đồng. Vậy, Nhà nước có thể thu thuế với các giao dịch này không?

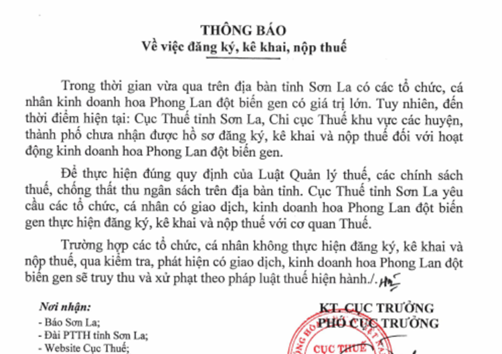

Trước thông tin những giao dịch lan đột biến (Lan VAR) tiền tỷ, vài tỷ hoặc vài trăm tỷ xuất hiện, các cơ quan chức năng tại các địa phương đã bắt đầu triển khai những bước điều tra thông tin về có hay không sự tồn tại của những giao dịch này. Về chính sách thuế áp dụng, thực tế các cơ quan thuế địa phương đã có những văn bản yêu cầu người bán thực hiện nghĩa vụ thuế với Nhà nước.

Chính sách thuế với giao dịch lan đột biến

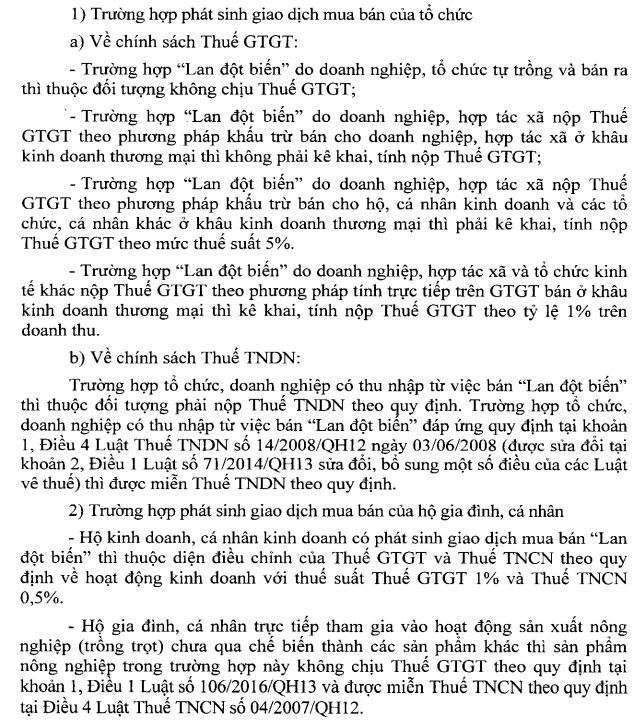

Về bản chất, do hoa lan đột biến có tính chất là một sản phẩm nông nghiệp (Xem thêm: https://test.gonnapass.com/chinh-sach-thue-gtgt-va-thue-tndn-voi-dn-san-xuat-san-pham-nong-nghiep/). Do đó, có thể tóm tắt chính sách thuế với các giao dịch sản phẩm này như sau

| Người bán | Hoạt động | Thuế GTGT | Thuế thu nhập |

|

TH1: Cá nhân |

Tham gia vào hoạt động sản xuất nông nghiệp (trồng trọt) chưa qua chế biến thành các sản phẩm khác | Không chịu thuế | Miễn thuế |

| Các trường hợp khác |

1% |

0,5% |

|

|

TH2: Doanh nghiệp |

Do tự trồng và bán ra | Không chịu Thuế GTGT | Chỉ miễn thuế với thu nhập từ trồng trọt ở địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn

Các trường hợp khác phải tính vào thu nhập chịu thuế TNDN

|

| Kinh doanh thương mại (Doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ) bán cho doanh nghiệp, hợp tác xã | Không phải kê khai, tính nộp Thuế GTGT | ||

| Kinh doanh thương mại (Doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ) bán cho các trường hợp khác |

5% |

||

| Kinh doanh thương mại (Doanh nghiệp nộp Thuế GTGT theo phương pháp trực tiếp) |

1% |

Như vậy, không phải giao dịch mua bán lan đột biến nào cũng phải chịu thuế. Hơn thế nữa, việc xác định sản phẩm hoa lan được giao dịch là nằm ở khâu nào để tính đúng nghĩa vụ thuế cũng đòi hỏi nhiều tài liệu và kỹ thuật điều tra thực tế do có một sự thật rằng các nhà vườn bán lan có thể không đăng ký kinh doanh, khi giao dịch không có hợp đồng hay hoá đơn chứng từ nên cơ quan thuế không thể đủ cơ sở tính và truy thu thuế.

Tham khảo trích dẫn Luật

Thuế GTGT

Thông tư 219/2013/TT-BTC:

Điều 4. Đối tượng không chịu thuế GTGT

Sản phẩm trồng trọt (bao gồm cả sản phẩm rừng trồng), chăn nuôi, thủy sản, hải sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu.

Điều 5. Các trường hợp không phải kê khai, tính nộp thuế GTGT

Doanh nghiệp, hợp tác xã nộp thuế GTGT theo phương pháp khấu trừ bán sản phẩm trồng trọt, chăn nuôi, thủy sản, hải sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường cho doanh nghiệp, hợp tác xã ở khâu kinh doanh thương mại không phải kê khai, tính nộp thuế GTGT. Trên hóa đơn GTGT, ghi dòng giá bán là giá không có thuế GTGT, dòng thuế suất và thuế GTGT không ghi, gạch bỏ.

Trường hợp doanh nghiệp, hợp tác xã nộp thuế GTGT theo phương pháp khấu trừ bán sản phẩm trồng trọt, chăn nuôi, thủy sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường cho các đối tượng khác như hộ, cá nhân kinh doanh và các tổ chức, cá nhân khác thì phải kê khai, tính nộp thuế GTGT theo mức thuế suất 5% hướng dẫn tại khoản 5 Điều 10 Thông tư này.

Hộ, cá nhân kinh doanh, doanh nghiệp, hợp tác xã và tổ chức kinh tế khác nộp thuế GTGT theo phương pháp tính trực tiếp trên GTGT khi bán sản phẩm trồng trọt, chăn nuôi, thủy sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường ở khâu kinh doanh thương mại thì kê khai, tính nộp thuế GTGT theo tỷ lệ 1% trên doanh thu.

Thuế TNCN

Luật số 04/2007/QH12, điều 4. Thu nhập được miễn thuế

Thu nhập của hộ gia đình, cá nhân trực tiếp sản xuất nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thuỷ sản chưa qua chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường.

Thông tư 92/2015/TT-BTC về tỷ lệ thuế tính trên doanh thu

b.1) Tỷ lệ thuế tính trên doanh thu gồm tỷ lệ thuế giá trị gia tăng và tỷ lệ thuế thu nhập cá nhân áp dụng đối với từng lĩnh vực ngành nghề như sau:

– Phân phối, cung cấp hàng hóa: tỷ lệ thuế giá trị gia tăng là 1%; tỷ lệ thuế thu nhập cá nhân là 0,5%.

Thuế TNDN

Luật số 71/2014/QH13 về thu nhập miễn thuế

“1. Thu nhập từ trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản, sản xuất muối của hợp tác xã; thu nhập của hợp tác xã hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp ở địa bàn có điều kiện kinh tế – xã hội khó khăn hoặc ở địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn; thu nhập của doanh nghiệp từ trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản ở địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn; thu nhập từ hoạt động đánh bắt hải sản.”

Tham khảo công văn

Tổng Cục thuế có công văn hướng dẫn số 838/TCT-DNNCN như dưới đây

Xem thêm

Chính sách thuế GTGT và thuế TNDN với DN sản xuất sản phẩm nông nghiệp

Tham khảo video

Biên soạn: Nguyễn Việt Anh – Manager

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass