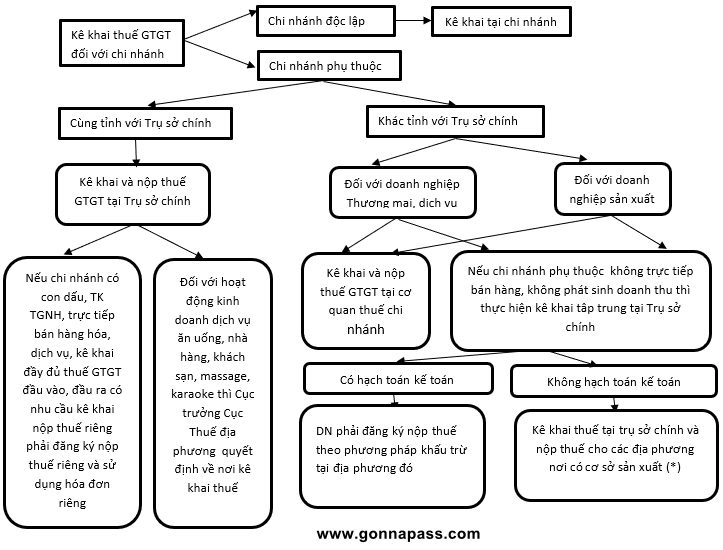

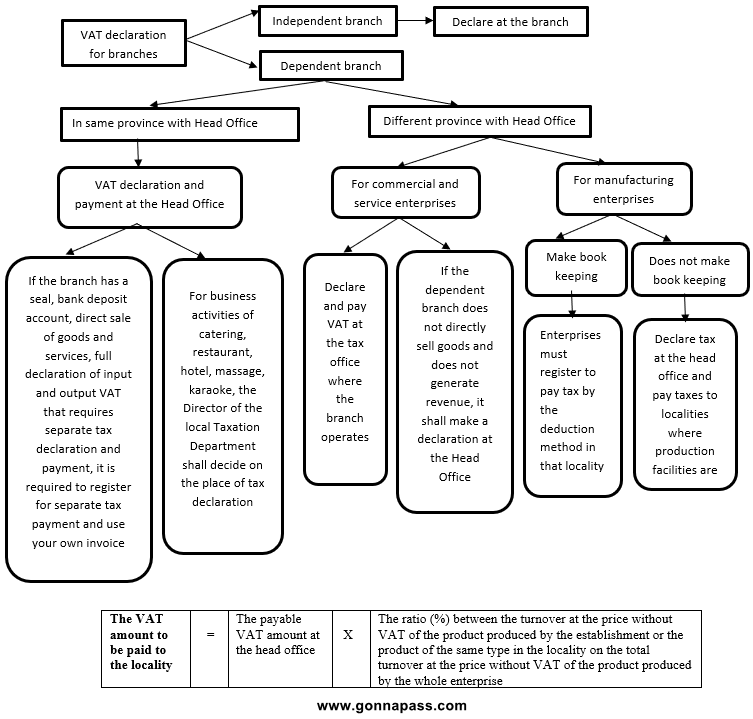

Khi doanh nghiệp thành lập thêm các đơn vị chi nhánh để mở rộng cho công việc kinh doanh, doanh nghiệp cần lưu ý về cách kê khai thuế GTGT cho các chi nhánh. Bài viết tóm tắt sơ đồ hóa việc kê khai thuế cho chi nhánh.

(*) Đối với trường hợp không hạch toán kế toán:

Số thuế GTGT phải nộp cho địa phương cơ sở sản xuất được xác định theo tỷ lệ: 2% (đối với hàng hóa chịu thuế suất GTGT 10%) hoặc theo tỷ lệ 1% (đối với hàng hóa chịu thuế suất GTGT 5%) trên doanh thu theo giá chưa có thuế GTGT của sản phẩm sản xuất ra.

Việc xác định doanh thu của sản phẩm sản xuất ra được xác định trên cơ sở giá thành sản phẩm hoặc doanh thu của sản phẩm cùng loại tại địa phương nơi có cơ sở sản xuất.

Khi đó, xảy ra các trường hợp sau

+ Nếu không phát sinh số thuế phải nộp – Chi nhánh không phải nộp

+ Nếu phát sinh số thuế phải nộp – Tính số thuế tạm nộp tại đơn vị phụ thuộc 2% (đối với mặt hàng chịu thuế GTGT 10%), hoặc 1% đối với mặt hàng chịu thuế GTGT 5%), sau đó chia 2 trường hợp

a, Nếu số thuế tạm tính đó nhỏ hơn số thuế phải nộp ở trụ sở chính, thì thuế GTGT nộp ở đơn vị phụ thuộc = 2% (hoặc 1%) doanh thu chưa thuế GTGT

b, Nếu số thuế tạm tính đó lớn hơn số thuế phải nộp ở trụ sở chính, thì số thuế GTGT nộp ở đơn vị phụ thuộc = Số thuế nộp ở trụ sở x (Dthu phụ thuộc/Tổng Dthu)

c, Số thuế GTGT phải nộp ở trụ sở chính = Tổng số thuế GTGT phải nộp – số thuế GTGT nộp ở đơn vị phụ thuộc.

DN phải lập và gửi “ Bảng phân bổ thuế GTGT cho địa phương nơi đóng trụ sở chính và cho các địa phương nơi có cơ sở sản xuất trực thuộc không thực hiện hạch toán kế toán” theo mẫu số 01-6/GTGT kèo theo Thông tư 156 cùng với hồ sơ khai thuế tới cơ quan thuế quản lý trực tiếp, đồng thời gửi một Bảng phân bổ mẫu số 01-6/GTGT tới các cơ quan thuế cơ sở sản xuất trực thuộc. Mẫu phụ lục 01-6/GTGT có thể làm trên phần mềm HTKK rồi nộp cho cơ quan thuế quản lý chi nhánh.

1, Căn cứ pháp lý

Theo điều 11 Thông tư 156/2013/TT-BTC

2, Các hướng dẫn

Công văn số 1969/CT-TTHT của cục thuế tỉnh An Giang ngày 24 tháng 10 năm 2017

“ Trường hợp Công ty TNHH Hùng Cường có đơn vị trực thuộc là Chi nhánh 2 – công ty TNHH Hùng Cường đặt tại 48 Phó Cơ Điều, phường 12, Quận 5, TP.HCM – Mã số thuế là 1600626471–008 không phát sinh doanh thu thì đơn vị có trách nhiệm kê khai và nộp thuế giá trị gia tăng tập trung tại trụ sở chính (theo điểm c, Khoản , Điều 11 Thông tư 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính) và thực hiện quyết toán thuế thu nhập doanh nghiệp tập trung tại trụ sở chính cả phần phát sinh tại tất cả các đơn vị trực thuộc (theo Điểm c, Khoản 1, Điều 12 thông tư 156/2013 /TT-BTC ngày 06/11/2013 của Bộ Tài chính) với cơ quan thuế quản lý trực tiếp là Chi cục Thuế Thành phố Châu Đốc đã có xác nhận tại công văn số 860/CCT-KKKTT ngày 12/10/2017 là đúng quy định.

Công văn số 4188/CT-TTHT của cục thuế tỉnh Lào Cai ngày 25 tháng 11 năm 2016

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

Note: If businesses do not generate tax payable at the head office, they do not have to pay taxes to localities where production is available

– Enterprises must prepare and send “VAT allocation table to the locality where the head office is located and to the localities where the production facilities are located, do not make accounting” according to form No. 01-6 / VAT contract. According to Circular 156, together with tax declaration documents, the tax authorities directly manage them, and send a Table of allocation form No. 01-6 / VAT to the tax authorities.

– >>> Sample appendix 01-6 / VAT can be done on HTKK software and then submitted online

Based on the VAT amount allocated between the head office and the localities of the production establishments on the Table of allocations according to the form No. 01-6 / VAT mentioned above. Enterprises set up VAT payment vouchers at the head office and each locality. The tax payment voucher must clearly state the payment into the state budget revenue account at the State Treasury of the same level with the tax office of the head office and the locality of the production establishment.

* According to Clause 1, Article 11 of Circular 156/2013 / TT-BTC as follows:

b) In cases where taxpayers have business units located in provinces or centrally-run cities where taxpayers have their head offices, taxpayers shall make common value-added tax declaration for both subordinate units.

If the dependent units have seals, bank deposit accounts, directly sell goods and services, fully declare input and output value-added tax, which are required to declare and pay separate tax, they must register pay taxes separately and use separate invoices.

Based on the actual situation in the area of management, assign the Director of the local Tax Department to decide on the place of tax declaration for the case where taxpayers have business activities such as catering services, restaurants, hotels, massage. , karaoke.

c) If a taxpayer has a business unit in a province other than the place where the taxpayer has its head office, the dependent unit shall submit a value-added tax declaration dossier to the directly managed tax agency. of dependent units; If the dependent unit does not directly sell goods, and does not generate revenue, it shall make concentrated tax declaration at the head office of the taxpayer.

In case the taxpayer has a real estate business project in another province where the taxpayer has its head office and has a dependent unit (branch, project management board …) then the person Tax payment must be conducted for tax registration and tax payment according to the deduction method for real estate business activities with local tax offices where real estate business activities arise.

d) If taxpayers declare and pay tax by the deduction method with their production establishments (including processing and assembling establishments) not directly selling goods, they shall not generate turnover on the land. The level tables of provinces and centrally-run cities are different from the provinces and cities where their head offices are located:

If the attached production establishment has accounting, it must register to pay tax by the deduction method in the locality where it is produced, when transferring semi-finished products or finished products, including those exported to the head office, must be used. value-added invoices serve as a basis for tax declaration and payment in localities where they are produced.

If a dependent production unit does not conduct accounting, taxpayers shall make tax declaration at the head office and pay taxes to localities where their production establishments are located. The amount of value added tax to be paid to the localities where the attached production establishments are located shall be determined at the rate of 2% (for goods subject to 10% VAT rate) or at the rate of 1% (for goods are subject to a VAT rate of 5%) on the turnover at the price without VAT of the products produced. The determination of turnover of manufactured products is determined on the basis of product prices or turnover of products of the same type in localities where production establishments are located.

In case the total value added tax to be paid to localities where the attached production establishment is located, the taxpayer determines according to the above-mentioned principle the amount of value added tax payable by the taxpayer at the office. For the main office, the taxpayer shall self-allocate the payable tax amounts to the localities where the attached production establishments are located: The amount of value added tax to be paid to the locality where the attached production establishment is located. equals (=) the payable value-added tax amount of taxpayers at the head office multiplied (x) with the rate (%) between the turnover at the price without value-added tax of the product attached to the establishment. produce or the same product in the locality where the production facility is located on the total revenue at the price There is no value-added tax on products produced by the whole enterprise. If the taxpayer does not generate the tax payable at the head office, the taxpayer does not have to pay taxes to the localities where the production facilities are located.

Taxpayers must make and send “VAT allocation table to the locality where the head office is located and to the localities where the attached production establishments do not conduct accounting” according to form No. 01-6 / GTGT. together with this Circular together with tax declaration dossiers to tax agencies directly managing them, and at the same time send a copy of the above table to allocate the above-mentioned figures No. 01-6 / VAT to the tax agencies directly managing the production establishments. under.

Based on the value added tax amount allocated between the locality where the taxpayer is headquartered and the localities where the production establishments are located under the allocation table according to the form No. 01-6 / GTGT mentioned above, Taxpayers make value-added tax payment vouchers for localities where their head offices are located and each locality where their production establishments are located. The tax payment voucher must clearly state the payment into the state budget revenue account at the State Treasury of the same level with the tax agency where the head office registers to declare tax and the locality where the production establishment is located.

[/spoiler]

Biên soạn: Nguyễn Thị Hà Trang – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Tầng 6, toà nhà Việt á, số 9 Duy Tân, Phường Dịch Vọng Hậu, Quận Cầu Giấy, Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapass.com/

Website: https://gonnapass.com

Hotline: 0888 942 040