Bạn hỏi:

Trường hợp doanh nghiệp bị truy thu thuế do Cơ quan Hải quan ấn định hoặc do kết quả kiểm tra – thanh tra thuế thì số thuế này được khấu trừ và tính vào chi phí được trừ không?

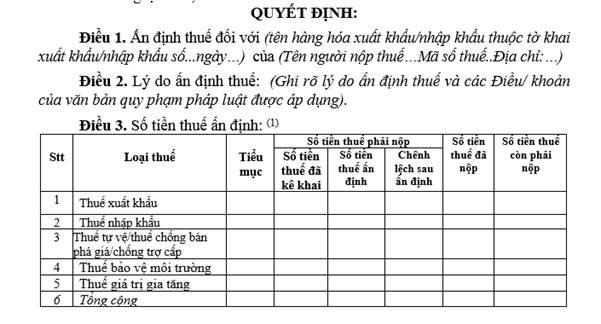

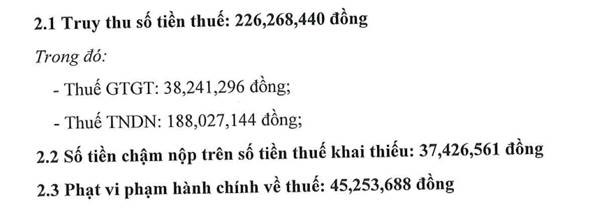

Mẫu quyết định ấn định thuế của cơ quan Hải Quan

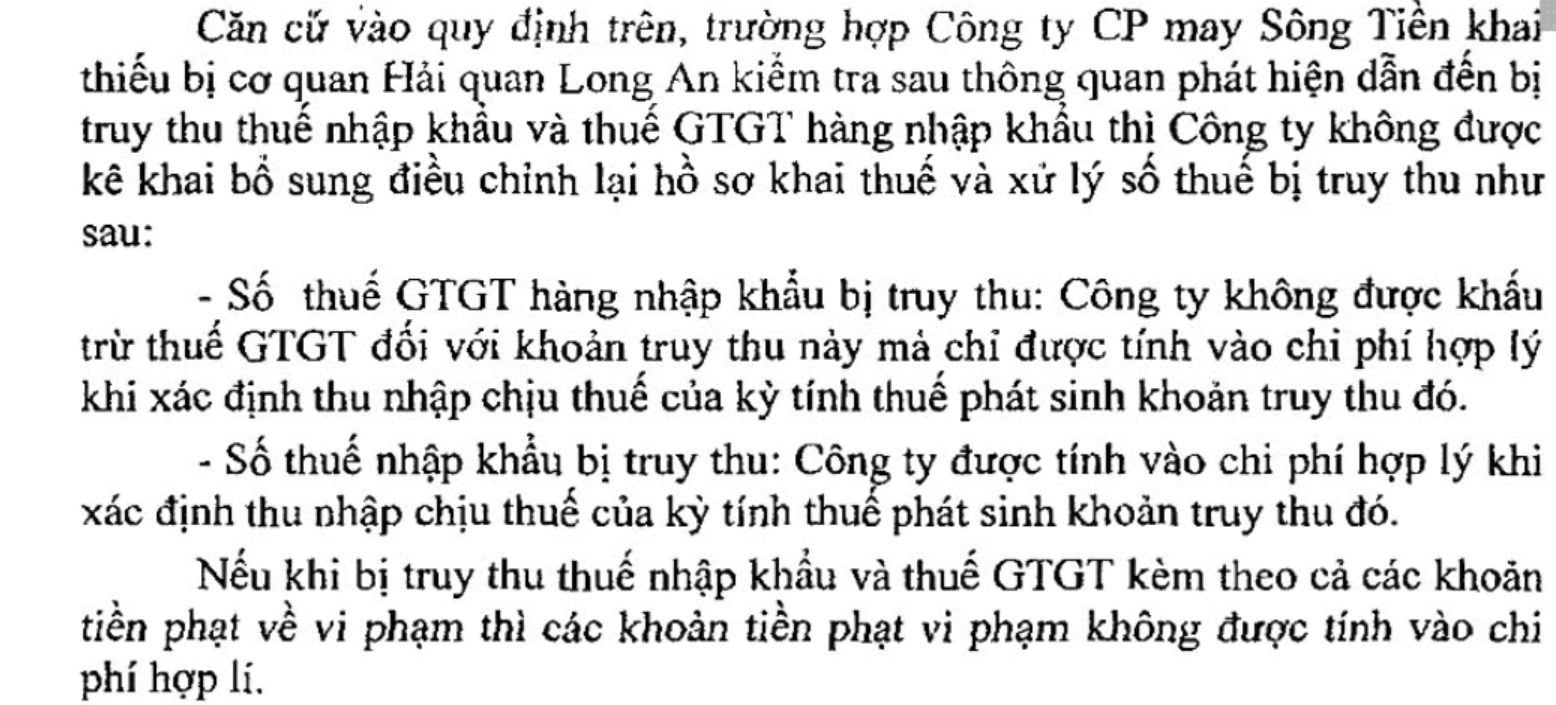

Mẫu quyết định phạt của cơ quan Thuế

Gonna Pass trả lời:

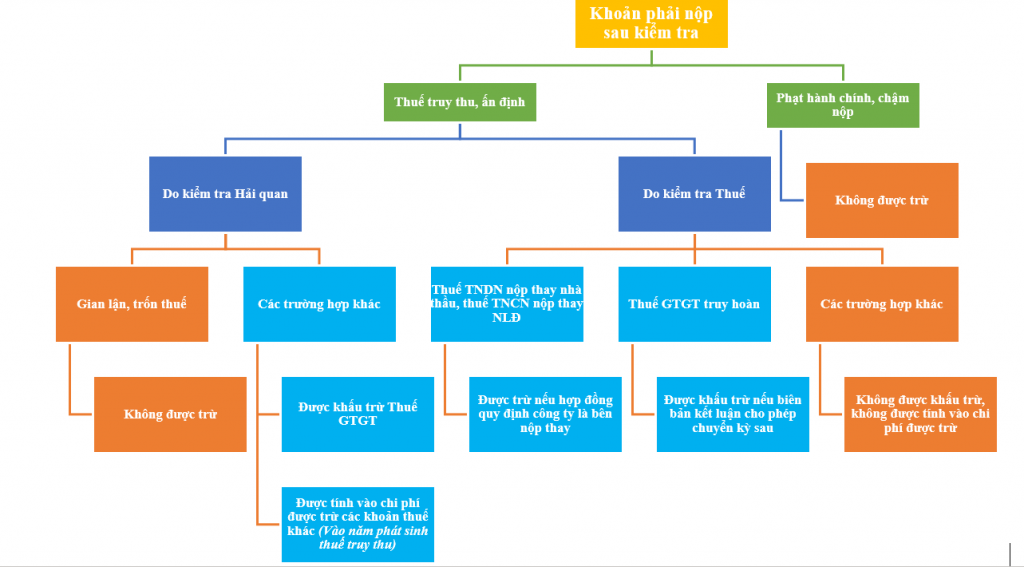

Tùy theo tình huống cụ thể, thuế bị ấn định, truy thu sẽ được khấu trừ và tính vào chi phí được trừ

Tham khảo tóm tắt theo sơ đồ sau

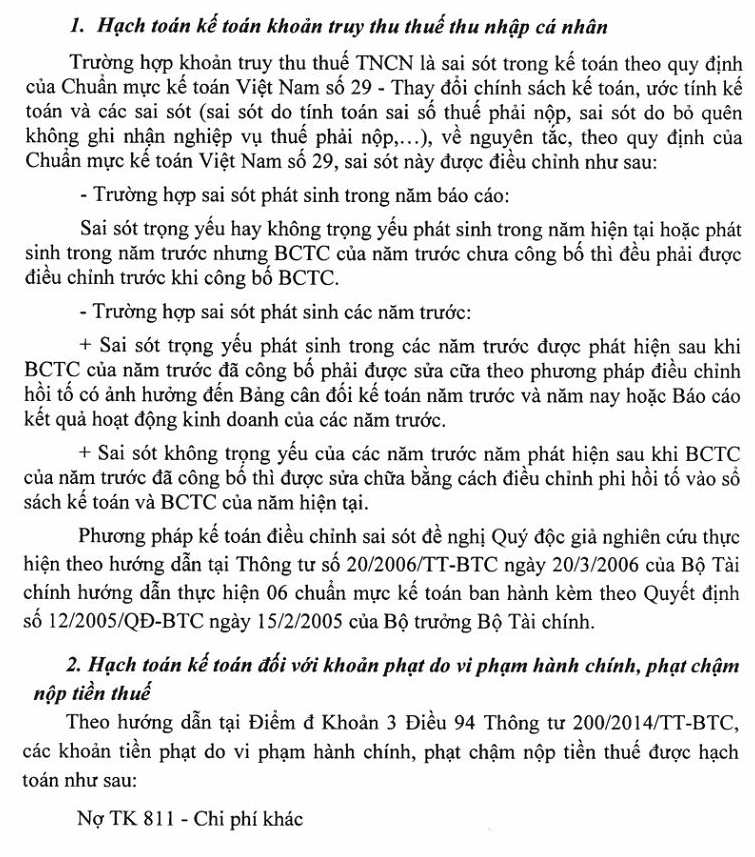

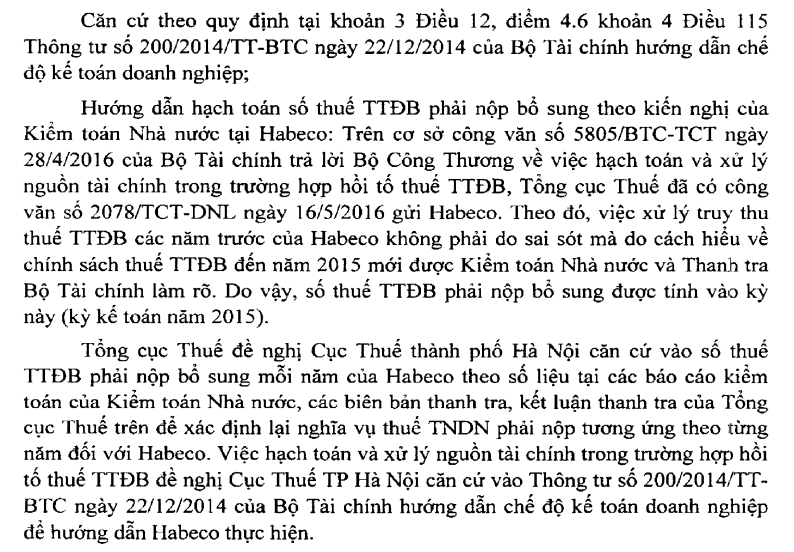

Hướng dẫn thêm về hạch toán khoản truy thu thuế (Trích câu trả lời của Bộ Tài chính)

Hiện nay, Bộ Tài chính đang hướng dẫn xác định khoản truy thu thuế nộp thêm là Sai sót của kỳ trước và cần phải thực hiện điều chỉnh theo Chuẩn mực kế toán số 29 – “Thay đổi chính sách kế toán, ước tính kế toán và các sai sót”

> Với thuế TNDN: Căn cứ theo đoạn 03 Chuẩn mực kế toán số 29 và điểm b Đoạn 57 Chuẩn mực kế toán số 17, thuế thu nhập doanh nghiệp bị truy thu được ghi nhận vào chi phí thuế thu nhập doanh nghiệp kỳ này (TK 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành)

> Với các khoản thuế khác bị truy thu (Thuế GTGT, thuế TNCN…) thì căn cứ theo mức độ trọng yếu để điều chỉnh hồi tố (Nếu là sai sót trọng yếu) hoặc điều chỉnh phi hồi tố (Nếu là sai sót không trọng yếu). Kế toán sử dụng TK 811 – Chi phí khác để ghi nhận chi phí phát sinh thêm.

> Các khoản tiền phạt được hạch toán vào TK 811 – Chi phí khác

(Trước đó, một số hướng dẫn của cơ quan thuế địa phương đã hướng dẫn hạch toán các khoản truy thu thuế bằng bút toán ghi Nợ TK 421. Tuy nhiên, TK 421 chỉ áp dụng khi hồi tố do thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót trọng yếu của các năm trước nhưng năm nay mới phát hiện dẫn đến phải điều chỉnh số dư đầu năm phần lợi nhuận chưa phân chia trong khi khoản truy thu thuế là chi phí của kỳ phát sinh nên việc điều chỉnh trên TK 421 là chưa phù hợp)

Căn cứ pháp lý

Theo Điều 9 Luật thuế TNDN số 14/2008/QH11, chi phí không được trừ bao gồm

m) Thuế giá trị gia tăng đầu vào đã được khấu trừ, thuế giá trị gia tăng nộp theo phương pháp khấu trừ, thuế thu nhập doanh nghiệp;

Theo Điều 6 thông tư số 96/2015/TT-BTC quy định về chi phí không được trừ bao gồm

2.37. Thuế giá trị gia tăng đầu vào đã được khấu trừ hoặc hoàn thuế; thuế giá trị gia tăng đầu vào của tài sản cố định là ô tô từ 9 chỗ ngồi trở xuống vượt mức quy định được khấu trừ theo quy định tại các văn bản pháp luật về thuế giá trị gia tăng; thuế thu nhập doanh nghiệp trừ trường hợp doanh nghiệp nộp thay thuế thu nhập doanh nghiệp của nhà thầu nước ngoài mà theo thoả thuận tại hợp đồng nhà thầu, nhà thầu phụ nước ngoài, doanh thu nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế thu nhập doanh nghiệp; thuế thu nhập cá nhân trừ trường hợp doanh nghiệp ký hợp đồng lao động quy định tiền lương, tiền công trả cho người lao động không bao gồm thuế thu nhập cá nhân”.

Theo Điều 14 thông tư số 219/2013/TT-BTC quy định về điều kiện khấu trừ thuế GTGT

Số thuế GTGT đã nộp theo Quyết định ấn định thuế của cơ quan hải quan được khấu trừ toàn bộ, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế.

Theo công văn số 4256/TCT-CS ngày 12 tháng 11 năm 2008, khoản thuế bị truy thu hạch toán vào kỳ phát sinh khoản truy thu.

Hướng dẫn thêm về hạch toán khoản truy thu thuế (Trích câu trả lời của Bộ Tài chính)

Xin cho hỏi về phương pháp hạch toán kế toán nghiệp vụ ghi nhận truy thu thuế GTGT, thuế TNDN, phạt chậm nộp sau khi có Quyết định xử phạt của Cơ quan Thanh tra. Trường hợp cụ thể của Công ty: Năm 2017, Công ty có Cơ quan Thanh tra kiểm tra quyết toán thuế niên độ từ 2009 đến 2016. Cơ quan Thanh tra ra Quyết định xử phạt phải nộp thêm số thuế GTGT, thuế TNDN, phạt chậm nộp, trong đó giai đoạn 2011-2015 có tăng doanh thu phải nộp thuế TNDN. Vậy Công ty phải hạch toán kế toán như thế nào để phù hợp với Chế độ và Chuẩn mực Kế toán hiện hành. Kính mong Bộ Tài Chính hướng dẫn chi tiết.

Xin chân thành cảm ơn.

Đoạn 03 Chuẩn mực kế toán số 29 – Thay đổi chính sách kế toán, ước tính kế toán và các sai sót quy định: “…Ảnh hưởng về thuế của việc sửa chữa các sai sót kỳ trước và điều chỉnh hồi tố đối với những thay đổi trong chính sách kế toán được kế toán và trình bày phù hợp với Chuẩn mực kế toán số 17 “Thuế thu nhập doanh nghiệp””.

Điểm b Đoạn 57 Chuẩn mực kế toán số 17 – Thuế thu nhập doanh nghiệp quy định về các thành phần chủ yếu của chi phí (hoặc thu nhập) thuế thu nhập gồm: “Các điều chỉnh trong năm cho thuế thu nhập hiện hành của các năm trước;”

Như vậy, trường hợp sau quyết toán thuế, Công ty bị cơ quan Thanh tra thuế ra quyết định xử phạt phải nộp thêm thuế GTGT, thuế TNDN và phạt chậm nộp, công ty thực hiện hạch toán như sau:

Phản ánh Thuế TNDN phải nộp, ghi:

Nợ TK 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp

Khi nộp tiền vào Ngân sách nhà nước, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có các TK 111, 112

Phản ánh Thuế GTGT phải nộp bổ sung, ghi:

Nợ TK 811 – Chi phí khác

Có TK 3331 – Thuế GTGT phải nộp

Khi nộp tiền vào Ngân sách nhà nước, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp

Có các TK 111, 112

Phản ánh số tiền phạt nộp chậm, ghi:

Nợ TK 811 – Chi phí khác

Có TK 3339 – Phí, lệ phí và các khoản phải nộp khác

Khi nộp tiền vào Ngân sách nhà nước, ghi:

Nợ TK 3339 – Phí, lệ phí và các khoản phải nộp khác

Có các TK 111, 112

Trên đây là ý kiến trả lời của Vụ Chế độ Kế toán và Kiểm toán, đề nghị Độc giả thực hiện theo nội dung trên./.

Tham khảo công văn 861 ngày 29/03/2021: Hạch toán thuế truy thu 1 lần vào kỳ phát sinh khoản truy thu

Tham khảo video

Biên soạn: Nguyễn Việt Anh – Manager – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass