Fair Trade là thương mại công bằng, là một chứng chỉ được cấp bởi Fairtrade Labelling Organization International (FLO) – một tổ chức phi chính phủ thành lập năm 1998 tại Hà Lan. Tổ chức này góp phần vào việc phát triển bền vững thông qua việc tạo ra điều kiện mua bán tốt hơn và đảm bảo quyền lợi cho những người sản xuất nhỏ. Một trong những hoạt động thể hiện vai trò của tổ chức đó là hỗ trợ tài chính cho các cá nhân, tổ chức, doanh nghiệp sản xuất kinh doanh nhỏ.

Lưu ý khi nhận khoản tiền hỗ trợ từ Fair Trade

Trong trường hợp doanh nghiệp Việt Nam nhận được khoản tiền hỗ trợ từ Tổ chức thương mại công bằng thế giới (Fair Trade) do đáp ứng đủ điều kiện sản xuất sản phẩm dán nhãn Fair Trade (được cấp Giấy chứng nhận), công nhân của Công ty đủ điều kiện để được hưởng khoản hỗ trợ thì khi Công ty nhận khoản tiền hỗ trợ này cần lưu ý về những chính sách thuế sau đây:

Hóa đơn và thuế giá trị gia tăng:

Nếu khoản nhận hỗ trợ không gắn với việc quảng cáo, khuyến mại thì không phải kê khai, tính nộp thuế GTGT và không xuất hóa đơn

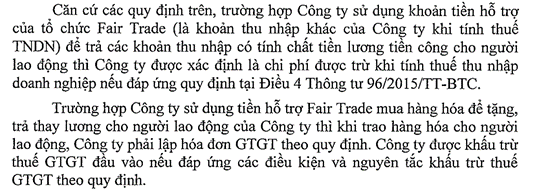

Thuế thu nhập doanh nghiệp:

Phải tính vào thu nhập khác khi tính thuế TNDN. Các khoản chi phí liên quan đến việc sử dụng nguồn tài trợ này là chi phí được trừ (Công văn 84843/CT-TTHT)

Ngoài ra, chúng tôi xin lưu ý thêm, trường hợp người lao động nhận được các lợi ích khác từ việc công ty có các hoạt động sử dụng quỹ Fair Trade thì thuộc trường hợp có thu nhập chịu thuế TNCN từ tiền lương, tiền công.

Trích dẫn Luật

– Khoản 1, Điều 5 Thông tư 219/2013/TT-BTC

“1. Tổ chức, cá nhân nhận các khoản thu về bồi thường bằng tiền (bao gồm cả tiền bồi thường về đất và tài sản trên đất khi bị thu hồi đất theo quyết định của cơ quan Nhà nước có thẩm quyền), tiền thưởng, tiền hỗ trợ, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác.”

– Điều 7 Thông tư 78/2014/TT-BTC

“Thu nhập khác là các khoản thu nhập chịu thuế trong kỳ tính thuế mà khoản thu nhập này không thuộc các ngành nghề, lĩnh vực kinh doanh ghi trong đăng ký kinh doanh của doanh nghiệp. Thu nhập khác bao gồm các khoản thu nhập sau:

…thu nhập nhận được bằng tiền, bằng hiện vật từ các nguồn tài trợ; thu nhập nhận được từ các khoản hỗ trợ tiếp thị, hỗ trợ chi phí, chiết khấu thanh toán, thưởng khuyến mại và các khoản hỗ trợ khác…”

Trích dẫn công văn

- Công văn 2774/TCT-CS ngày 8 tháng 7 năm 2020

Căn cứ quy định nêu trên, Tổng cục Thuế thống nhất với quan điểm đề xuất xử lý của Cục Thuế thành phố Hà Nội (quan điểm 2) nêu tại công văn số 11952/CT-TTHT nêu trên như sau: Trường hợp Công ty cổ phần Sản xuất hàng thể thao nhận được khoản tiền hỗ trợ từ Tổ chức thương mại công bằng thế giới (Fair Trade) do đáp ứng đủ điều kiện sản xuất sản phẩm dán nhãn Fair Trade (được cấp Giấy chứng nhận), công nhân của Công ty đủ điều kiện để được hưởng khoản hỗ trợ thì khi Công ty nhận khoản tiền hỗ trợ này được xác định là thu nhập khác khi tính thuế TNDN, người lao động của Công ty được hưởng các lợi ích từ các hoạt động sử dụng quỹ Fair Trade thuộc trường hợp có thu nhập chịu thuế TNCN từ tiền lương, tiền công.

– Công văn 84843/CT-TTHT

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

Fair Trade is fair trade, is a certificate issued by Fairtrade Labelling Organization International (FLO) – an NGO founded in 1998 in the Netherlands. This organization contributes to sustainable development by creating better trading conditions and ensuring the interests of small producers. One of the activities demonstrating the role of the organization is to provide financial support to individuals, organizations, and small businesses. Tax policy for the funds received from Fairtrade is summarized as follows

- Value Added Tax: No need to declare, calculate and pay VAT

- Corporate income tax: Must be included in other income when calculating CIT

In addition, we should note that, in case the employee receives other benefits from the company having activities using the Fair Trade fund, it is in the case of income subject to PIT from salaries and wages.

Legal basis

– Clause 1, Article 5 of Circular 219/2013 / TT-BTC

– Article 7 of Circular 78/2014 / TT-BTC

Instructions

– Dispatch 5774/TCT-CS

– Dispatch 84843/CT-TTHT

[/spoiler]

Biên soạn: Dương Bình Minh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass