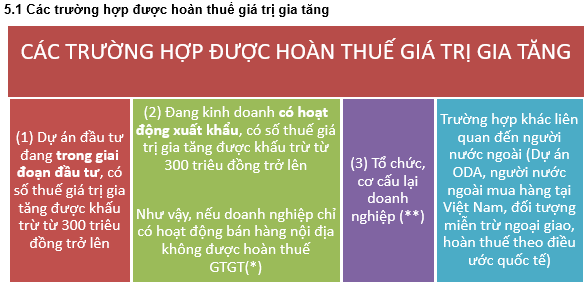

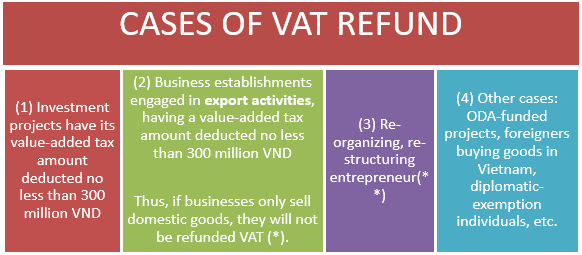

Khi nhắc đến Luật thuế, thông thường, người nộp thuế thường nghĩ đến việc nộp tiền vào ngân sách Nhà nước. Tuy nhiên, trong một số trường hợp, Nhà nước có chính sách hỗ trợ hoàn thuế cho doanh nghiệp. Trong bài viết này, hãy cùng chúng tôi tìm hiểu cơ bản một số trường hợp được hoàn thuế giá trị gia tăng theo Luật Thuế giá trị gia tăng hiện hành.

(*) Lưu ý, trước ngày 01/07/2016, các doanh nghiệp bán hàng nội địa cũng có thể được hoàn thuế GTGT nếu có số thuế giá trị gia tăng được khấu trừ từ 300 triêu đồng trở lên hoặc còn số thuế được khấu trừ trong liên tục 4 quý (12 tháng).

Tuy nhiên, sau ngày 01/07/2016, Luật thuế sửa đổi số 106/2016/QH13 chỉ còn cho phép theo dõi khấu trừ thuế này mà không được hoàn thuế GTGT – Tham khảo công văn số 475/TCT-CS.

(**) Lưu ý, trường hợp dự án trong giai đoạn đầu tư chưa đi vào hoạt động sản xuất kinh doanh nhưng phải chấm dứt hoạt động chưa phát sinh thuế giá trị gia tăng đầu ra thì chưa phải điều chỉnh lại số thuế giá trị gia tăng đã kê khai, khấu trừ hoặc đã được hoàn. – Tham khảo công văn số 4528/TCT-CS.

Trường hợp sau khi làm đầy đủ thủ tục để chấm dứt hoạt động thì

+ Đối với số thuế GTGT chưa được hoàn thì không được giải quyết hoàn thuế

+ Đối với số thuế GTGT đã được hoàn

– Nếu không phát sinh thuế GTGT đầu ra thì phải nộp lại số thuế đã được hoàn

– Nếu có phát sinh bán tài sản chịu thuế GTGT thì không phải điều chỉnh lại số thuế GTGT đầu vào tương ứng của tài sản bán ra

5.2 Điều kiện cơ bản để được hoàn thuế VAT

(1) Cơ sở kinh doanh đã được cấp giấy chứng nhận đăng ký thành lập doanh nghiệp, có con dấu, tài khoản tiền gửi ngân hàng theo mã số thuế của cơ sở.

(2) Lập và lưu giữ sổ sách, chứng từ kế toán theo quy định của pháp luật

(3) Nộp thuế GTGT theo phương pháp khấu trừ

5.3 Căn cứ pháp lý

– Luật Thuế giá trị gia tăng & các văn bản hướng dẫn

– Các công văn hướng dẫn

Công văn 475/TCT-CS

“Trường hợp Công ty cổ phần nông nghiệp công nghệ cao Trung An không có hàng xuất khẩu mà chỉ có hàng tiêu thụ nội địa thì số thuế GTGT còn được khấu trừ từ kỳ trước chuyển sang được trừ khi xác định số thuế GTGT phải nộp của kỳ khai thuế nếu đủ điều kiện khấu trừ theo quy định.”

Công văn 4528/TCT-CS

“Căn cứ các hướng dẫn nêu trên, đối với cơ sở kinh doanh trong giai đoạn đầu tư chưa đi vào hoạt động sản xuất kinh doanh nhưng phải giải thể, phá sản hoặc chấm dứt hoạt động chưa phát sinh thuế giá trị gia tăng đầu ra của hoạt động kinh doanh chính theo dự án đầu tư thì chưa phải điều chỉnh lại số thuế giá trị gia tăng đã kê khai, khấu trừ hoặc đã được hoàn. Trường hợp doanh nghiệp sau khi đã giải thể, phá sản, đã quyết toán thuế, đã đóng mã số thuế, phát sinh thanh lý tài sản cần có hoá đơn để giao cho người mua được cơ quan thuế cấp hóa đơn lẻ là loại hóa đơn bán hàng và kê khai, nộp thuế GTGT theo quy định.”

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

The Law on Value-added Tax stipulates the contents related to cases of VAT refund. Check out if your business is eligible for a VAT refund with Manabox Vietnam.

(*) Note, before July 1, 2016, domestic-sale companies may also get VAT refund if there is a VAT amount deducted from 300 million dong or more or the taxable amount deduction for 4 consecutive quarters (12 months). However, after July 1, 2016, the amended tax law No. 106/2016 / QH13 only allows monitoring this tax deduction without VAT refund – Refer to Official Letter No. 475 / TCT-CS.

(**) Note, in case the project in the investment phase has not yet come into production and business but must terminate its operation without generating value-added tax, it is not necessary to adjust the VAT has been declared, deducted or refunded. – Refer to Official Letter No. 4528 / TCT-CS.

In the case after completing the procedure to terminate the operation then

– If the VAT amount has not been refunded, it shall not be refunded

– For VAT refunded

o If no output VAT arises, the refunded tax must be returned

o If there is a sale of VAT-liable assets, it is not necessary to adjust the corresponding input VAT of the sold assets

7.1 Prerequisite for VAT refund

(1) Business establishments have been granted business establishment registration certificates, having its own seals and bank deposit accounts according to their tax codes.

(2) Prepare and keep accounting books and vouchers in accordance with law

(3) Paying VAT by deduction method

7.3 Legal basis

– Law on Value-added tax & guiding documents

– Dispatch No 475/TCT-CS

(*) In case Trung An High-Tech Agricultural Joint Stock Company does not have export goods but only has domestic consumption goods, the deductible VAT amount from the previous period will be deducted when determining the payable VAT amount of tax return if eligible for deduction as prescribed.

– Dispatch No 4528/TCT-CS

(**) Based on the above guidelines, for business establishments in the investment phase, which have not yet entered production and business activities, but must be dissolved, bankrupt or terminated without giving output value-added tax. of the main business activities under the investment project, it is not required to adjust the value added tax declared, deducted or refunded. In case, after dissolution, bankruptcy, tax settlement, tax code closure, liquidation of assets, there must be an invoice to be delivered to the buyer, which is issued by the tax authority. sales orders and VAT declaration and payment as prescribed.

[/spoiler]

Biên soạn: Dương Bình Minh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass