Hiện nay, việc thay đổi từ chứng minh thư sang căn cước công dân rất phổ biến. Vậy có mấy cách để thay đổi thông tin đăng ký thuế trong trường hợp này? Và nếu không thực hiện thông báo thay đổi thì có thể dẫn tới bị phạt không?

Về vấn đề này ý kiến của Gonnapass như sau:

Các cách thay đổi thông tin đăng ký thuế

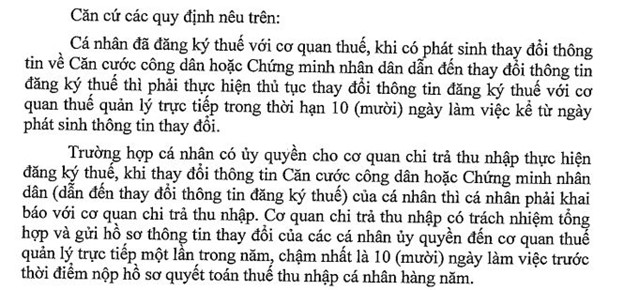

Khi thay đổi từ chứng minh thư sang căn cước công dân, người nộp thuế thực hiện thay đổi thông tin bằng một trong 2 phương án sau:

|

Phương án |

1/ Cá nhân tự thay đổi thông tin |

2/ Cá nhân ủy quyền cho tổ chức thay đổi thông tin |

|

Thủ tục thực hiện |

– Chuẩn bị hồ sơ gồm

+ Bản sao không yêu cầu chứng thực của CCCD + Tờ khai mẫu số 08-MST – Nộp hồ sơ trực tiếp cho cơ quan thuế quản lý trực tiếp |

– Chuẩn bị hồ sơ gồm:

+ Bản sao không yêu cầu chứng thực của CCCD + Tờ khai mẫu số 05-ĐK-TH-TCT – Nộp hồ sơ trực tiếp cho cơ quan thuế hoặc gửi qua cổng thông tin điện tử |

|

Thời hạn |

10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi | – Cá nhân thông báo cho tổ chức trả thu nhập chậm nhất là 10 ngày làm việc kể từ ngày thay đổi

– Tổ chức trả thu nhập thông báo cho cơ quan quản lý thuế chậm nhất là 10 ngày làm việc kể từ ngày nhận được ủy quyền (Trước đây là 10 ngày làm việc trước thời điểm nộp hồ sơ quyết toán thuế TNCN) |

Nếu không thực hiện thông báo thay đổi thì có thể dẫn tới bị phạt không?

Lưu ý về mức xử phạt, theo quy định tại nghị định 125/2020/NĐ-CP áp dụng từ 5/12/2020, đối với trường hợp thay đổi thông tin từ chứng minh thư sang căn cước công dân quá thời hạn sẽ không bị phạt.

Tuy nhiên, trước đó, việc xử phạt chậm làm thông báo thay đổi thông tin đăng ký thuế được áp dụng theo quy định của thông tư 166/2013/TT-BTC với mức tiền phạt cao nhất lên tới 2.000.000 đồng

Trích dẫn Luật

Điều 36 Luật quản lý thuế số 38/2019/QH14 về thông báo thay đổi thông tin đăng ký thuế

“…2. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế khi có thay đổi thông tin đăng ký thuế thì phải thông báo cho cơ quan thuế quản lý trực tiếp trong thời hạn 10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi.

Trường hợp cá nhân có ủy quyền cho tổ chức, cá nhân chi trả thu nhập thực hiện đăng ký thay đổi thông tin đăng ký thuế cho cá nhân và người phụ thuộc thì phải thông báo cho tổ chức, cá nhân chi trả thu nhập chậm nhất là 10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi; tổ chức, cá nhân chi trả thu nhập có trách nhiệm thông báo cho cơ quan quản lý thuế chậm nhất là 10 ngày làm việc kể từ ngày nhận được ủy quyền của cá nhân.”

Điều 12 Thông tư 95 quy định về trách nhiệm, thời hạn và địa điểm nộp hồ sơ thay đổi thông tin đăng ký thuế.

Điều 7 Thông tư 166 quy định về xử phạt đối với hành vi chậm nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế so với thời hạn quy định

“Điều 7. Xử phạt đối với hành vi chậm nộp hồ sơ đăng ký thuế, chậm thông báo thay đổi thông tin trong hồ sơ đăng ký thuế so với thời hạn quy định

1, Phạt cảnh cáo đối với hành vi nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế cho cơ quan thuế quá thời hạn quy định từ 01 ngày đến 10 ngày mà có tình tiết giảm nhẹ.

2, Phạt tiền 700.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 400.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 1.000.000 đồng đối với hành vi nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế cho cơ quan thuế quá thời hạn quy định từ 01 ngày đến 30 ngày (trừ trường hợp quy định tại Khoản 1 Điều này).

3, Phạt tiền 1.400.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 800.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 2.000.000 đồng đối với một trong các hành vi sau đây:

a) Nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế quá thời hạn quy định trên 30 ngày.

b) Không thông báo thay đổi thông tin trong hồ sơ đăng ký thuế.

c) Không nộp hồ sơ đăng ký thuế nhưng không phát sinh số thuế phải nộp.”

Khoản 6 Điều 11 Nghị định 125 quy định về xử phạt hành vi vi phạm về thời hạn thông báo thay đổi thông tin trong đăng ký thuế

“6. Quy định tại Điều này không áp dụng đối với trường hợp sau đây:

a) Cá nhân không kinh doanh đã được cấp mã số thuế thu nhập cá nhân chậm thay đổi thông tin về chứng minh nhân dân khi được cấp thẻ căn cước công dân;

b) Cơ quan chi trả thu nhập chậm thông báo thay đổi thông tin về chứng minh nhân dân khi người nộp thuế thu nhập cá nhân là các cá nhân ủy quyền quyết toán thuế thu nhập cá nhân được cấp thẻ căn cước công dân;…”

Trích dẫn công văn

Tham khảo công văn số 16035/CT-TTHT của Cục thuế TP. Hà Nội ban hành ngày 09/04/2018.

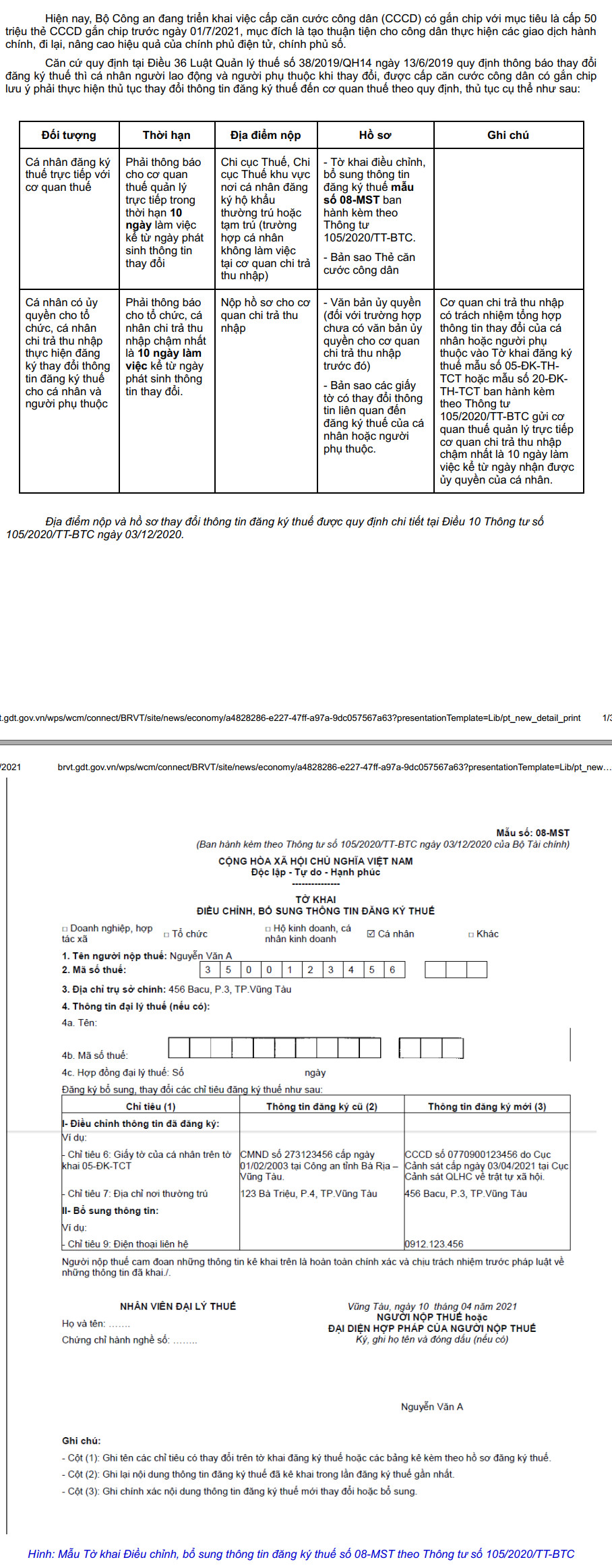

Tham khảo công văn của cục Thuế tỉnh Bà rịa – Vũng tàu

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

Currently, the change from identity cards to citizenship identification is very common. So how many ways to change tax registration information in this case? And could it lead to a fine if not making a change notice?”

When changing from an identity card to a citizen’s identity, the taxpayer will change information with one of the following two options:

| Options | 1 / Personal information changes | 2 / Individuals authorize organizations to change information |

| Implementation procedures | – Prepare documents include

+ Copy does not require authentication of CCCD + Declaration form No. 08-MST – Submit dossiers directly to tax authorities directly managing them |

– Prepare documents include:

+ Copy does not require authentication of CCCD + Declaration form No. 05-ĐK-TH-TCT – Submit the application directly to the tax authority or via the web portal |

| Duration | 10 working days from the date of arising of the change information | – Individuals notify the income-paying organization within 10 working days from the date of change

– The income payer notifies the tax authority within 10 working days from the date of receipt of the authorization (Previously, it was 10 working days before the time of submitting the PIT finalization dossier). |

Note about the penalty, according to Decree 125/2020 / ND-CP, applied from December 5, 2020, in case of changing information from ID card to over-due citizen identification. no penalty.

However, before that, the penalty for delaying notification of changes to tax registration information was applied under the provisions of Circular 166/2013 / TT-BTC with the highest fine up to 2,000,000 VND.

[/spoiler]

Biên soạn: Lê Mạnh Chiến – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass