Trong thực tế rất nhiều dự án đầu tư đã phát sinh chi phí nhưng không thành công và không đi vào hoạt động. Vậy, những chi phí của các dự án này được có được coi là chi phí hợp lệ của doanh nghiệp khi tính thuế hay không? Đây cũng là thắc mắc của nhiều doanh nghiệp và cũng là một rủi ro thường gặp ở góc độ thuế. Bài viết hôm nay sẽ cung cấp một số thông tin hữu ích đến bạn đọc về vấn đề này.

Trước hết, chúng ta xét đến điều kiện để ghi nhận chi phí được trừ đối với thuế TNDN.

Tại Khoản 1, Khoản 2 Điều 9 Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp (đã được sửa đổi, bổ sung tại Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 – sau đây gọi tắt là Nghị định 218) quy định các khoản chi được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp (TNDN) như sau:

“2. Các khoản chi không được trừ khi xác định thu nhập chịu thuế thực hiện theo quy định …, một số trường hợp về khoản chi không được trừ được quy định như sau:

a) Các khoản chi không đáp ứng đủ các điều kiện quy định tại Khoản 1 Điều này, trừ phần giá trị tổn thất do thiên tai, dịch bệnh, hỏa hoạn và trường hợp bất khả kháng khác không được bồi thường.…

k) Các khoản chi không tương ứng với doanh thu tính thuế, trừ một số trường hợp đặc thù theo hướng dẫn của Bộ Tài chính;”

Trường hợp các dự án đầu tư đã phát sinh chi phí ban đầu mà sau đó dự án không đi vào triển khai thực hiện hay không được Cơ quan có thẩm quyền cấp Giấy chứng nhận đầu tư (dự án không thực hiện được), nghĩa là các dự án này không phát sinh doanh thu. Như vậy, các khoản chi phí của dự án không tương ứng với doanh thu tính thuế, đồng thời, các khoản chi phí này nếu không phải các khoản tổn thất trong trường hợp bất khả kháng không được bồi thường, thì được xác định là khoản chi phí không được trừ khi tính thuế TNDN.

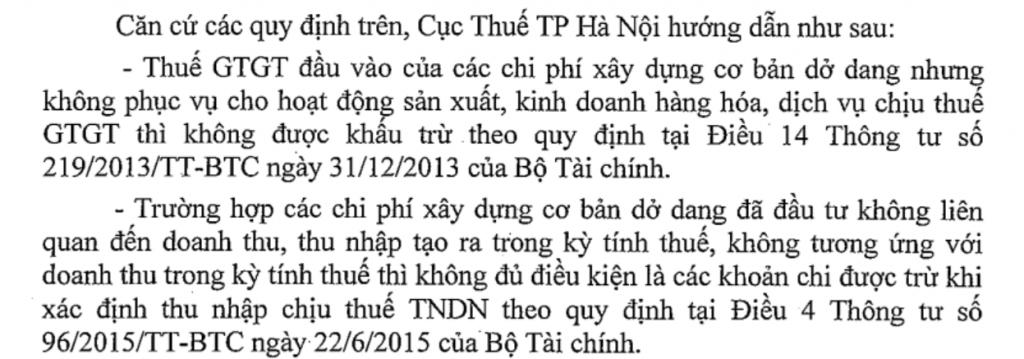

Tham chiếu công văn số 77556/CT-TTHT của cục thuế TP Hà Nội ngày 21 tháng 8 năm 2020 hướng dẫn

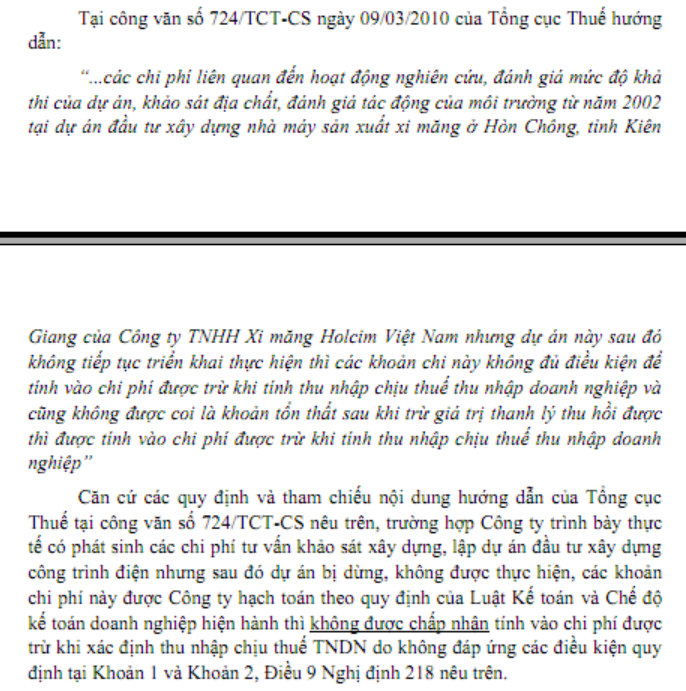

Tham chiếu công văn số 174/CT-TTHT năm 2020 trích dẫn công văn 724/TCT-CS của Tổng Cục thuế hướng dẫn

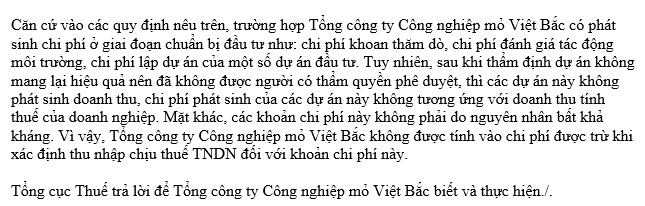

Cụ thể, tại công văn số 234/TCT-DNL ngày 21/01/2015 của Tổng cục Thuế hướng dẫn:

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

First, we consider the condition to recognize the deductible expenses for corporate income tax.

In Clauses 1 and 2, Article 9 of the Government’s Decree No. 218/2013 / ND-CP dated December 26, 2013, detailing and guiding the implementation of the Law on Corporate Income Tax (amended and supplemented Decree No. 12/2015 / ND-CP dated February 12, 2015 – hereinafter referred to as Decree 218) stipulates deductible expenses when determining taxable income of corporate income tax (CIT) as follows :

“2. Non-deductible expenses when determining taxable income shall comply with regulations…. In some cases non-deductible expenses are specified as follows:

- a) Expenses that fail to meet the conditions specified in Clause 1 of this Article, except for the value of losses caused by natural disaster, epidemic, fire and other force majeure cases, shall not be compensated.

…

- k) Expenses that do not correspond to taxable turnover, except for some specific cases under the guidance of the Ministry of Finance; “

In case an investment project has initial costs incurred but then the project is not implemented or is not granted an investment certificate by a competent authority (project cannot be implemented), that means is that these projects generate no revenue. Thus, the costs of the project do not correspond to the taxable revenue, and at the same time, these costs, if not compensated losses in force majeure circumstances, are expenses. cannot be subtracted.

Specifically, in Official Letter No. 234 / TCT-DNL dated January 21, 2010 of the General Department of Taxation instructing:

[/spoiler]

Biên soạn: Trần Thị Lan Anh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass