Ưu đãi thuế là việc Nhà nước tạo ra một số điều kiện nhất định cho các đối tượng nộp thuế thực hiện hoạt động sản xuất, kinh doanh hoặc cung ứng dịch vụ trong các lĩnh vực, địa bàn, loại hình mà Nhà nước khuyến khích phát triển nhằm giảm bớt gánh nặng về thuế, thu hút đầu tư, hỗ trợ, giúp đỡ các doanh nghiệp trong quá trình hoạt động, góp phần thực hiện mục tiêu phát triển kinh tế – xã hội. Theo điều 6, thông tư 151/2014/TT-BTC, thu nhập của doanh nghiệp từ dự án đầu tư vào khu công nghiệp (không nằm trên địa bàn có điều kiện – kinh tế xã hội thuận lợi) được hưởng ưu đãi thuế

– Miễn thuế 2 năm

– Giảm 50% số thuế phải nộp trong 4 năm tiếp theo

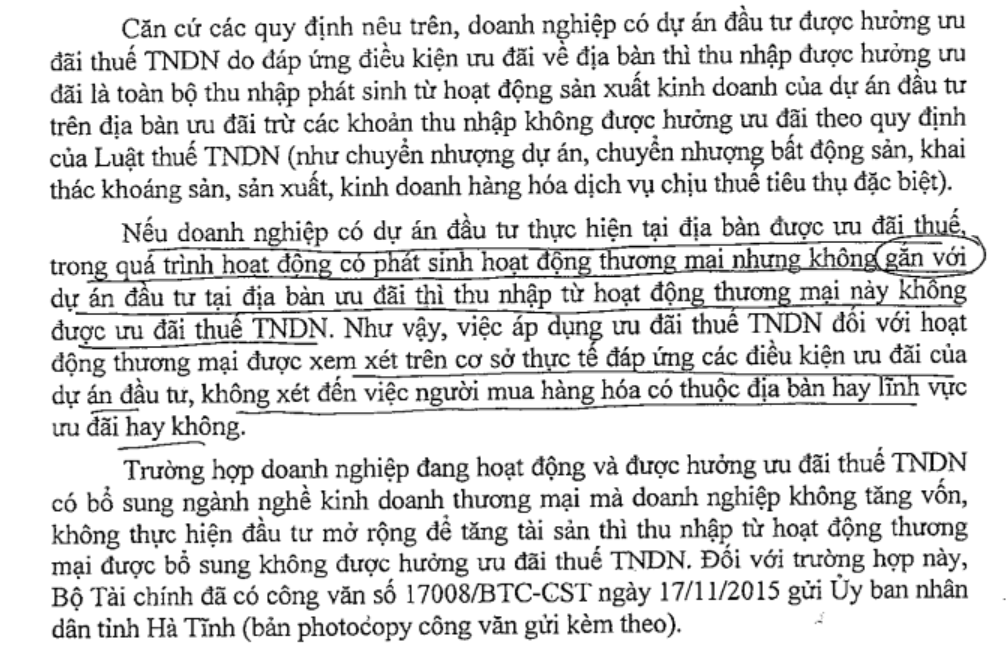

Phạm vi thu nhập được ưu đãi theo hướng dẫn tại thông tư 96/2015/TT-BTC xác định là toàn bộ thu nhập phát sinh từ hoạt động sản xuất kinh doanh trên địa bàn ưu đãi trừ một số các khoản thu nhập từ bất động sản, chuyển nhượng dự án…

Trong trường hợp doanh nghiệp có dự án đầu tư được hưởng ưu đãi thuế thu nhập doanh nghiệp do đáp ứng điều kiện về địa bàn nhưng có phát sinh thu nhập ngoài địa bàn thực hiện dự án đầu tư thì áp dụng theo điều 10, thông tư 96/2015/TT-BTC có nguyên tắc là

(i) Nếu khoản thu nhập này phát sinh tại địa bàn không thuộc địa bàn ưu đãi đầu tư thì không được hưởng ưu đãi thuế thu nhập doanh nghiệp theo điều kiện địa bàn.

(ii) Nếu khoản thu nhập này phát sinh tại địa bàn thuộc địa bàn ưu đãi đầu tư thì được hưởng ưu đãi thuế thu nhập doanh nghiệp theo điều kiện địa bàn. Việc xác định ưu đãi thuế thu nhập doanh nghiệp đối với khoản thu nhập này được xác định theo từng địa bàn căn cứ theo thời gian và mức ưu đãi thuế thu nhập doanh nghiệp của doanh nghiệp tại địa bàn thực hiện dự án đầu tư.

Như vậy, vấn đề đặt ra là việc xác định địa điểm phát sinh thu nhập của họa động thương mại được thực hiện như thế nào? Trong khi thông tư 96/2015/TT-BTC có hướng dẫn khá cụ thể cho trường hợp thu nhập của hoạt động sản xuất, xây dựng, dịch vụ thì thu nhập của hoạt động thương mại lại không được đề cập. Cơ bản, có 02 quan điểm hướng dẫn như dưới đây về thu nhập được ưu đãi thuế TNDN của hoạt động thương mại:

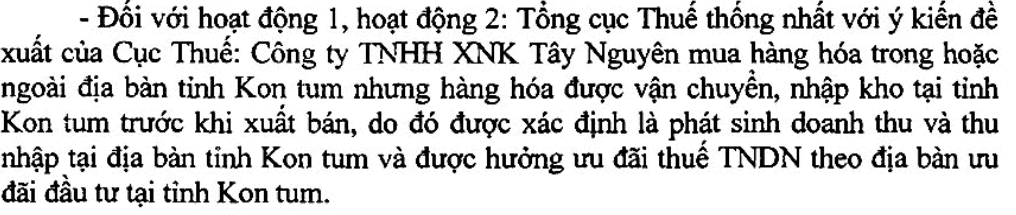

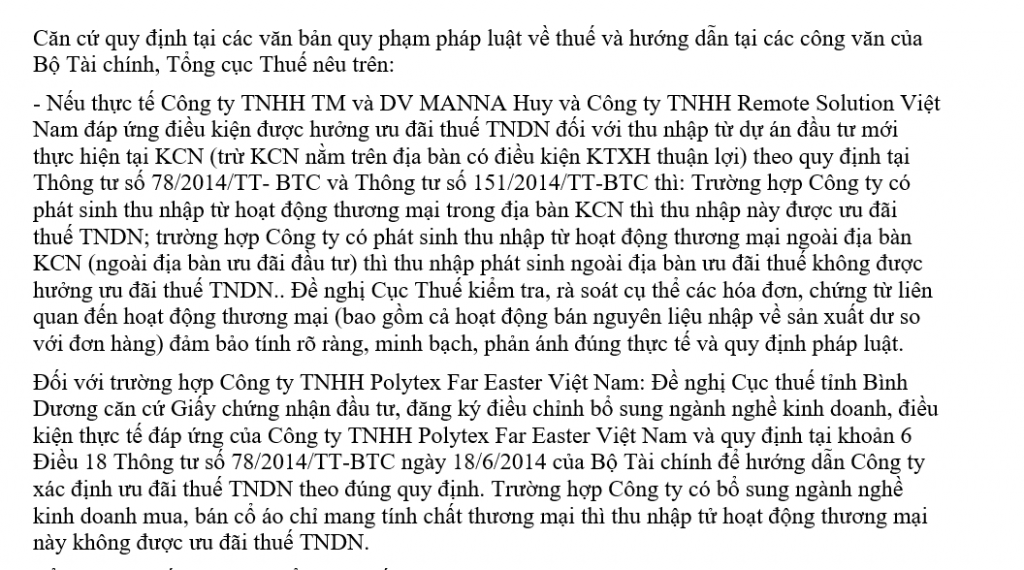

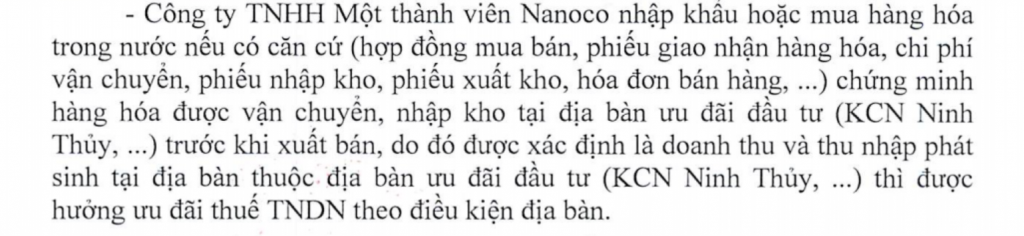

- Tất cả hàng hóa được mua vào và nhập kho tại địa điểm thực hiện dự án nằm trong khu công nghiệp sau đó bán ra bên ngoài thì đều được hưởng ưu đãi thuế TNDN mà không phụ thuộc đối tượng khách hàng ở đâu (Công văn 5669/TCT-CS, công văn 1900/TCT-CS, công văn 1627/TCT-CS của Tổng Cục thuế và công văn số 951/CT-TTHT của Cục thuế tỉnh Khánh Hòa)

- Tất cả hàng hóa được mua vào và nhập kho tại địa điểm thực hiện dự án nằm trong khu công nghiệp sau đó bán cho doanh nghiệp nằm trong vùng ưu đãi thuế. Nếu khách hàng không nằm trong khu vực ưu đãi thuế thì thu nhập đó cũng không được hưởng ưu đãi thuế TNDN (Công văn 1245/CT-TTHT và công văn 2081/CT-TTHT của cục thuế tỉnh Bắc Ninh)

Hướng dẫn tham khảo tại Ví dụ 2 – Công văn 12024/BCT-CST

Tóm lại, nếu doanh nghiệp phát sinh thu nhập từ hoạt động thương mại trong khu công nghiệp, công ty nên tham khảo các văn bản trên và gửi câu hỏi tới cơ quan thuế quản lý trực tiếp để có câu trả lời làm cơ sở áp dụng.

- Căn cứ pháp lý

- TT 151/2014/TT-BTC

- TT 96/2015/TT-BTC

- Các hướng dẫn

- Update 2021: Công văn 1037/TCT-CS

- Công văn 5669/TCT-CS:

- Công văn 1627/TCT-CS

- Công vă 1900/TCT-CS

- Công văn 951/CT-TTHT

- Công văn 12024/BTC-TCT:

- Công văn 1245/CT-TTHT

- Công văn 2081/CT-TTHT

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

Tax incentives mean the State creates certain conditions for taxpayers to carry out production, business or service provision activities in sectors, geographical areas and forms that the State encourages. development to reduce the tax burden, attract investment, support and help businesses in the process of operation, contributing to the implementation of socio-economic development goals.

According to Article 24 of Decree No. 82/2018 / ND-CP on management of industrial parks and economic zones, (effective July 10, 2018), according to which: Industrial park is an area eligible for investment incentives. , enjoy preferential policies applicable to geographical areas on the list of geographical areas with difficult socio-economic conditions under the investment law. Industrial parks established in areas on the list of geographical areas with exceptionally difficult socio-economic conditions are entitled to preferential policies applicable to those on the list of geographical areas with socio-economic conditions. particularly difficult meeting the investment law.

According to Article 6, Circular 151 / 2014 / TT-BTC:

Article 6. Clause 3 Article 20 of Circular No. 78/2014/TT-BTC shall be amended as follows:

“3. The incomes from performing new investment projects prescribed in Clause 4, Article 19 of Decree No. 78/2014/TT-BTC dated June 18, 2014 of the Ministry of Finance and income of the business from performing new investment projects in industrial parks (except for industrial parks located in socially and economically advantaged areas) shall be eligible for tax exemption for 2 years and 50% tax reduction for the next 4 years.

In fact, the application of tax incentives to income from commercial activities in industrial parks has many different views:

- Or all goods purchased and then entered into a warehouse that is located in an industrial park and then sold outside or sold in an industrial park are eligible for CIT incentives.

- Or buying goods inside or outside the IZ but the goods are transported and stored in the IZ before selling then if sold to businesses in the tax incentive area, that income is entitled to the preferential (If customers neither in the tax incentive area nor income-eligible for CIT incentives)

- Legal basis

o Circular 151/2014/TT-BTC

o Circular 96/2015/TT-BTC

- Instructions

o Dispatch 5669/TCT-CS:

o Dispatch 12024/BTC

[/spoiler]

Biên soạn: Hoàng Thị Huệ – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass