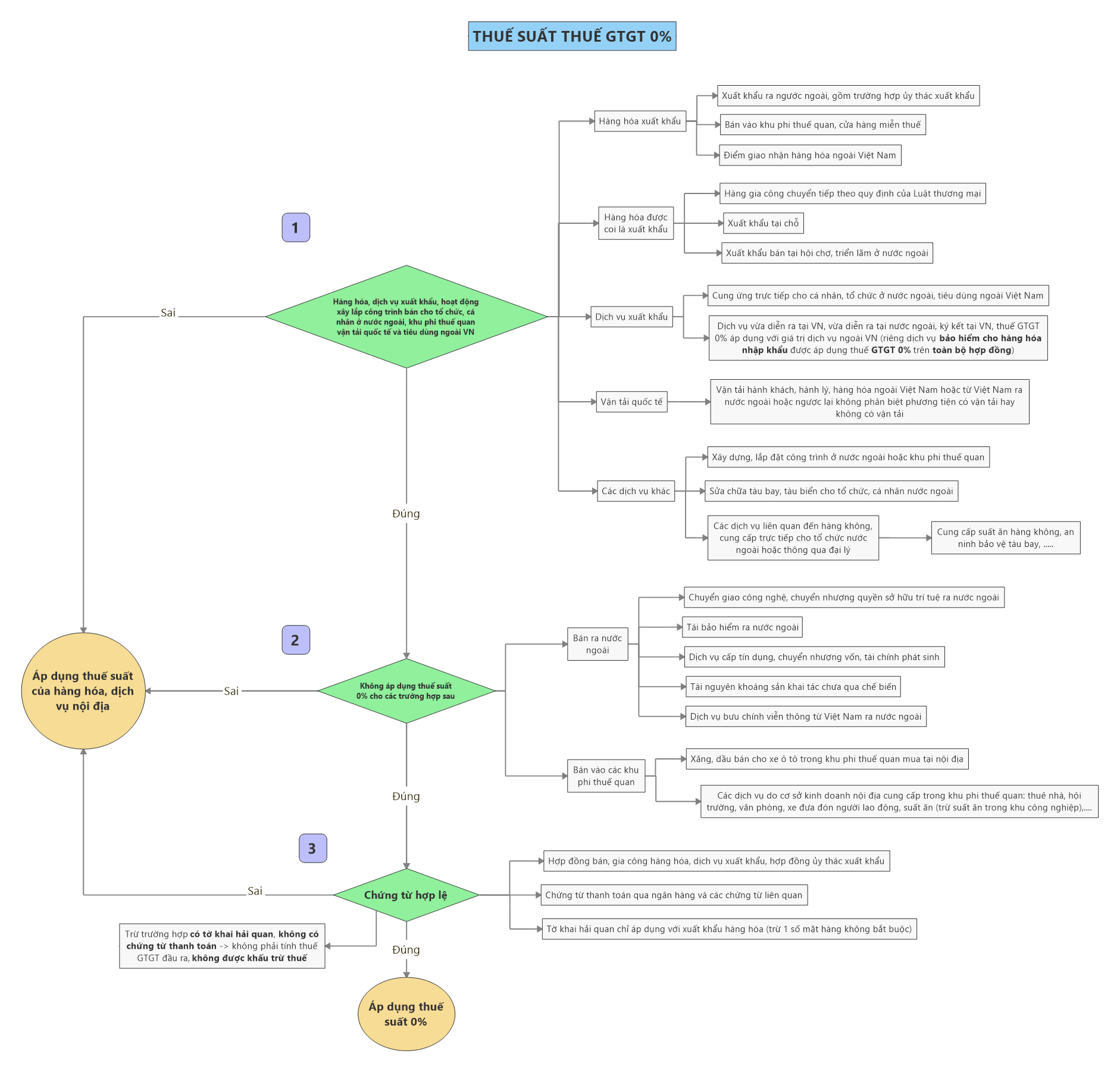

Các trường hợp thông thường chúng ta gặp khi mua hàng hóa dịch vụ ở Việt Nam áp dụng thuế suất thuế GTGT 10%. Tuy nhiên trong 1 số trường hợp, doanh nghiệp bán hàng hoặc cung cấp dịch vụ lại được áp dụng thuế suất 0%. Tại sao lại có sự khác biệt này? Trường hợp nào được áp dụng thuế suất thuế GTGT 0%? Ý nghĩa của việc áp dụng thuế suất 0% là gì không?

![]()

Có thể thấy rõ ràng khi được hưởng thuế suất 0%, doanh nghiệp không phát sinh thuế đầu ra phải nộp nhưng vẫn được khấu trừ thuế GTGT đầu vào. Như vậy, việc áp dụng thuế suất 0%

(1) Đảm bảo nguyên tắc điểm đến, nhường quyền đánh thuế cho nơi hàng hóa tiêu dùng. Đây là sự phù hợp với thông lệ quốc tế, tạo thuận lợi cho quá trình hội nhập kinh tế

(2) Khuyến khích xuất khẩu hàng hóa, dịch vụ vì được hoàn thuế GTGT, nên giá bán hàng hóa dịch vụ xuất khẩu giảm đi tạo điều kiện cạnh tranh về giá cho hàng xuất khẩu, đồng thời từ đó kích thích tăng cường sản lượng sản xuất.

(3) Để được hoàn thuế GTGT thì doanh nghiệp phải thực hiện chế độ hóa đơn chứng từ chặt chẽ nên khuyến khích và thúc đẩy doanh nghiệp tăng cường hạch toán kinh doanh

![]()

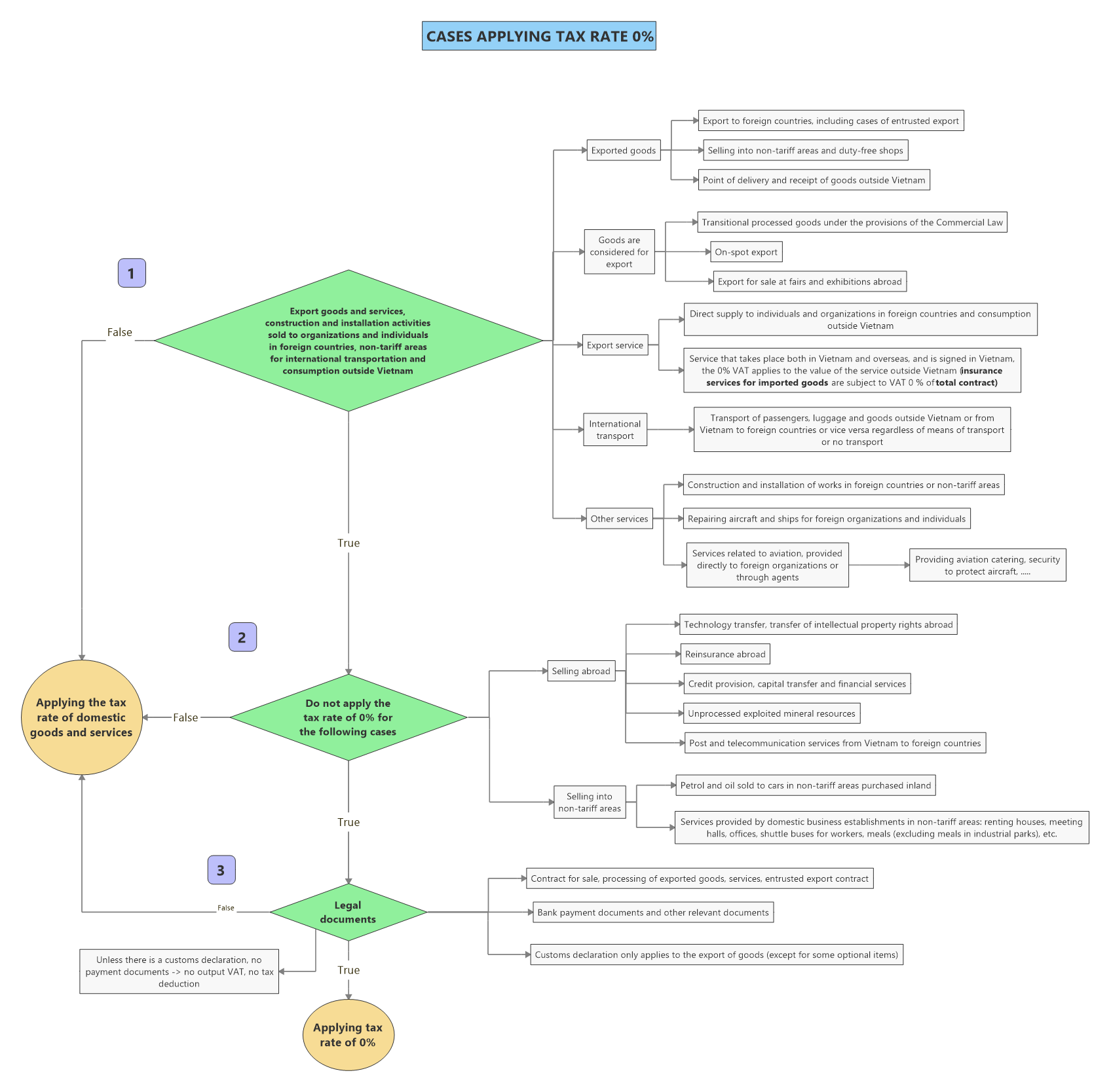

*Một số trường hợp đặc biệt sẽ yêu cầu các chứng từ khác như hóa đơn thương mại, vận đơn, phiếu đóng gói, chứng nhận xuất xứ, vé đối với vận chuyển hành khách

[spoiler title=’English version’ style=’default’ collapse_link=’true’]

Most of the common cases are buying goods and services in Vietnam subject to the VAT rate of 10%. However, in some cases, businesses selling goods or providing services are subject to the tax rate of 0%. Why is there this difference? How is the 0% VAT rate applied? What is the meaning of the 0% tax rate?

Meaning of applying the tax rate of 0%

It can be clearly seen that when enjoying the 0% tax rate, the business does not incur output tax payable but is still entitled to input VAT credit. Thus, the application of tax rate of 0% will be benefit to tax payer

(1) Ensuring the principle of destination: consumption tax will be applied only at the place of goods consumption. This is in accordance with international practices.

(2) Encouraging the export of goods and services because of VAT refund, the cost of exports and services decreases, creating price competition for exports, and thereby stimulating amount of production.

(3) To get VAT refund, enterprises must follow strict regulations on invoices and vouchers so this encourages enterprises to increase business accounting.

Cases in which the 0% tax rate applies

[/spoiler]

Biên soạn: Lê Thị Minh Ngoan – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass