Việc thực hiện cưỡng chế nợ thuế được hướng dẫn tại thông tư 215/2013/TT-BTC ban hành ngày 31/12/2013 và có hiệu lực từ ngày 21/02/2014. Theo đó có một số điểm cần chú ý:

https://youtube.com/shorts/WZuclHu_LrQ?feature=share

Các trường hợp bị cưỡng chế nợ thuế (Điều 124 – Luật quản lý thuế 2019)

1. Người nộp thuế có tiền thuế nợ quá 90 ngày kể từ ngày hết thời hạn nộp theo quy định.

2. Người nộp thuế có tiền thuế nợ khi hết thời hạn gia hạn nộp tiền thuế.

3. Người nộp thuế có tiền thuế nợ có hành vi phát tán tài sản hoặc bỏ trốn.

4. Người nộp thuế không chấp hành quyết định xử phạt vi phạm hành chính về quản lý thuế theo thời hạn ghi trên quyết định xử phạt vi phạm hành chính về quản lý thuế, trừ trường hợp được hoãn hoặc tạm đình chỉ thi hành quyết định xử phạt.

5. Chưa thực hiện biện pháp cưỡng chế thuế đối với trường hợp người nộp thuế được cơ quan quản lý thuế khoanh tiền thuế nợ trong thời hạn khoanh nợ; không tính tiền chậm nộp thuế theo quy định của Luật này; được nộp dần tiền thuế nợ trong thời hạn nhưng không quá 12 tháng kể từ ngày bắt đầu của thời hạn cưỡng chế thuế.

Việc nộp dần tiền thuế nợ được thủ trưởng cơ quan quản lý trực tiếp người nộp thuế xem xét trên cơ sở đề nghị của người nộp thuế và phải có bảo lãnh của tổ chức tín dụng. Bộ trưởng Bộ Tài chính quy định số lần nộp dần và hồ sơ, thủ tục về nộp dần tiền thuế nợ.

6. Không thực hiện biện pháp cưỡng chế đối với người nộp thuế có nợ phí hải quan và lệ phí hàng hóa, phương tiện quá cảnh.

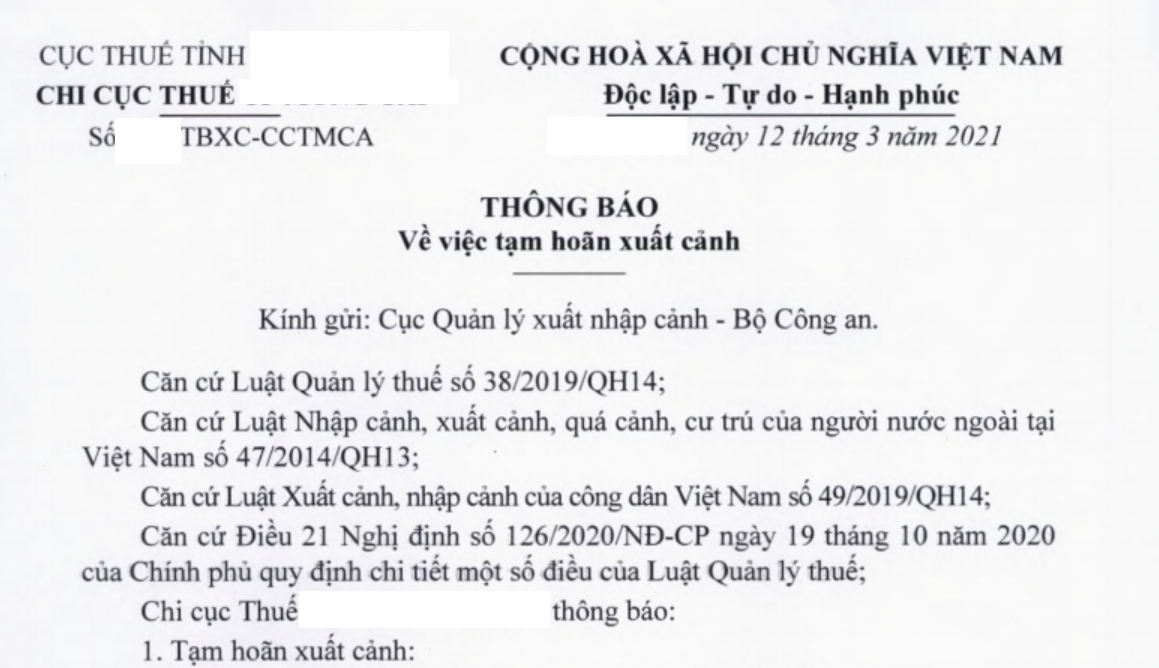

7. Cá nhân là người đại diện theo pháp luật của người nộp thuế phải hoàn thành nghĩa vụ nộp thuế của doanh nghiệp đang bị cưỡng chế thi hành quyết định hành chính về quản lý thuế trước khi xuất cảnh và có thể bị tạm hoãn xuất cảnh theo quy định của pháp luật về xuất cảnh, nhập cảnh.

Các biện pháp cưỡng chế (Điều 125 – Luật Quản lý thuế 2019 Biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế

1. Các biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế bao gồm:

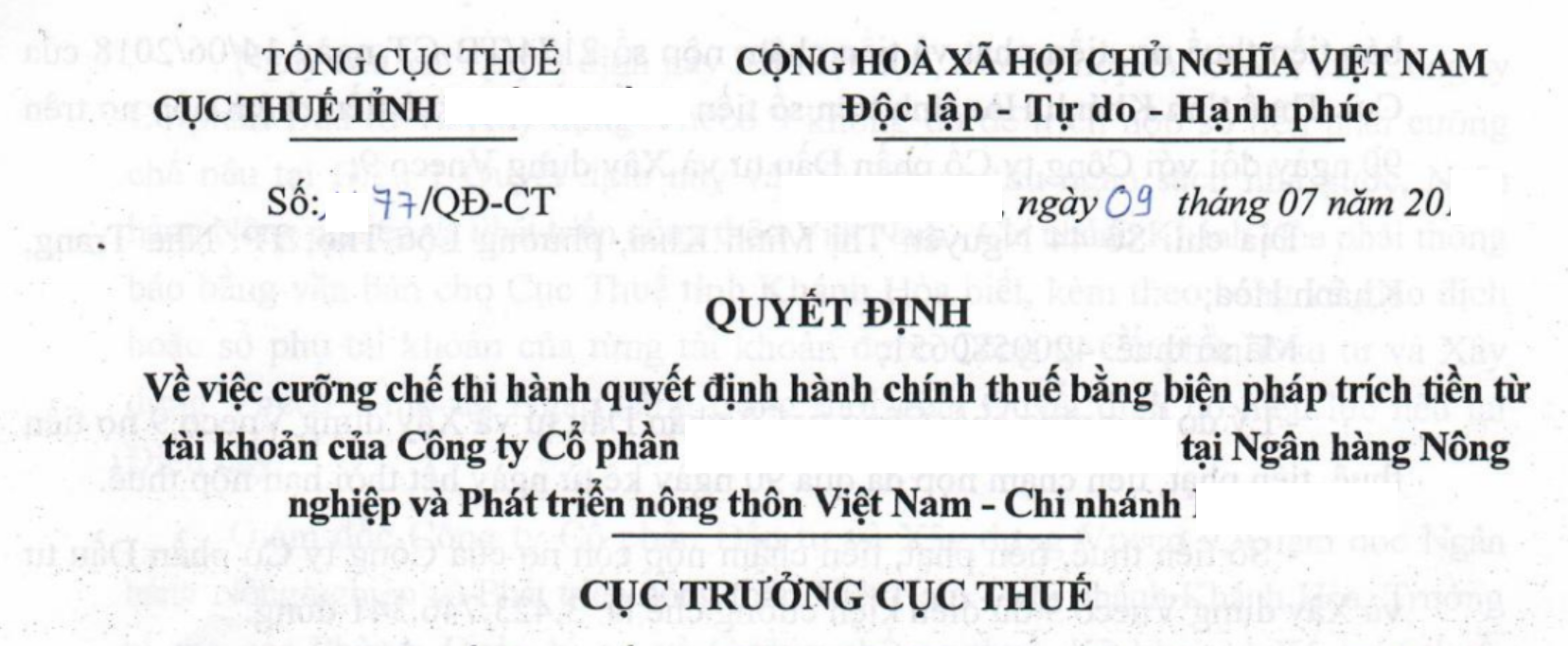

a) Trích tiền từ tài khoản của đối tượng bị cưỡng chế thi hành quyết định hành chính về quản lý thuế tại Kho bạc Nhà nước, ngân hàng thương mại, tổ chức tín dụng khác; phong tỏa tài khoản;

b) Khấu trừ một phần tiền lương hoặc thu nhập;

b) Khấu trừ một phần tiền lương hoặc thu nhập;

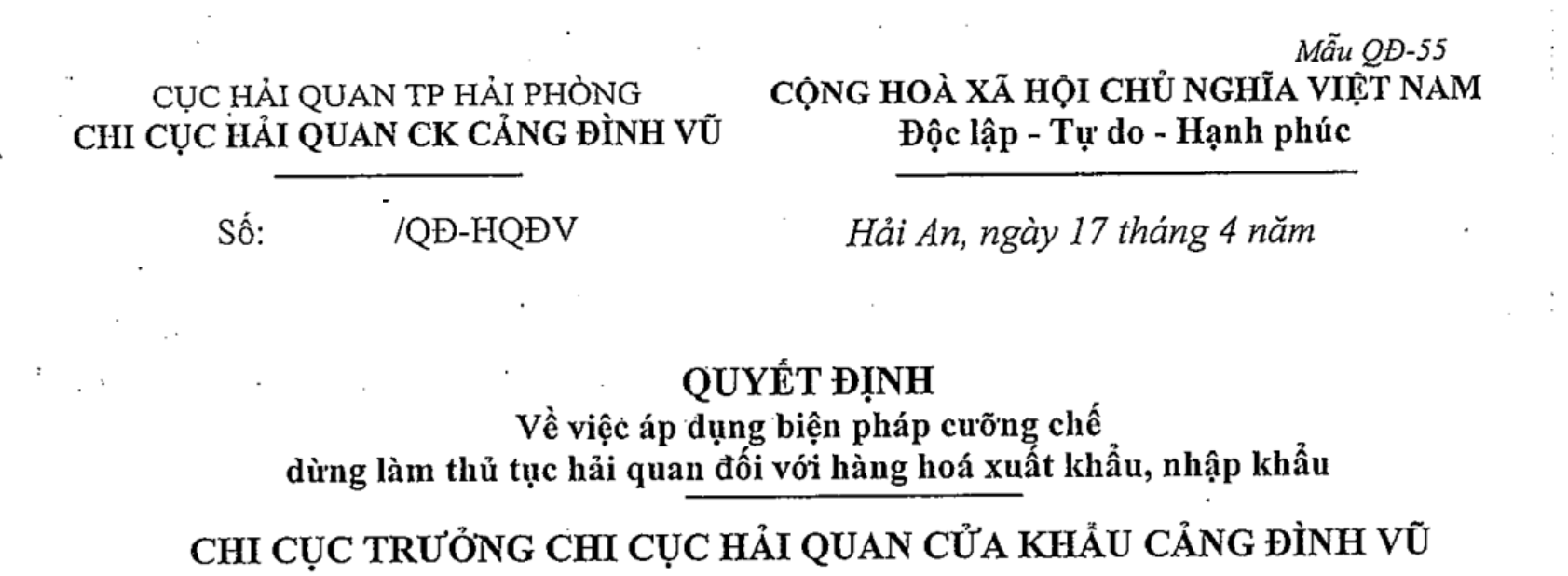

c) Dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu;

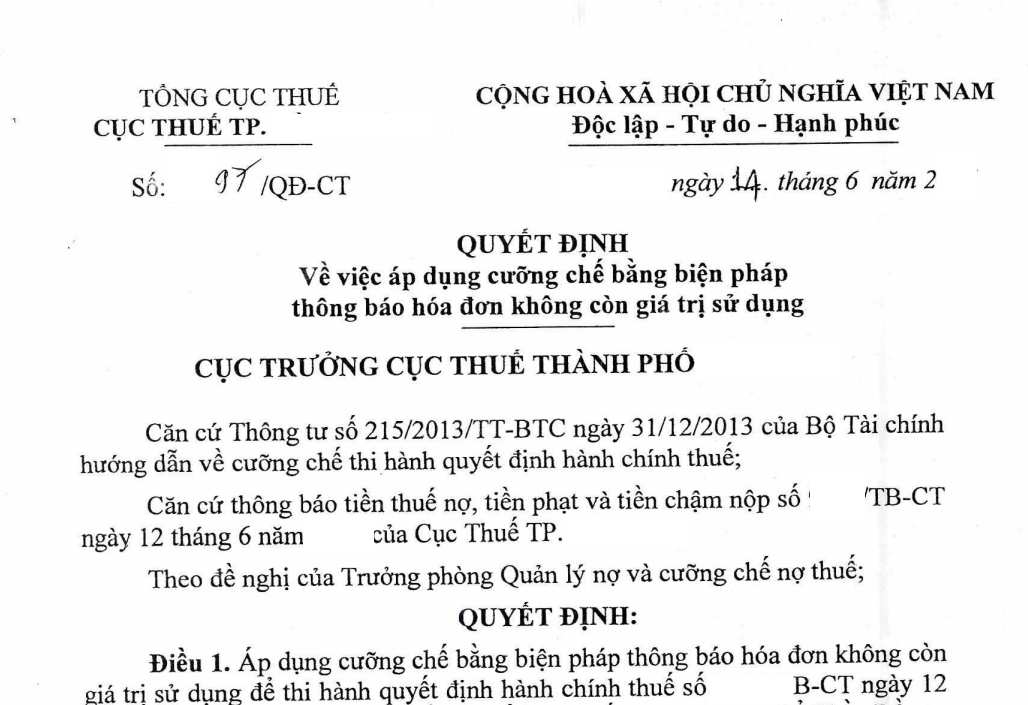

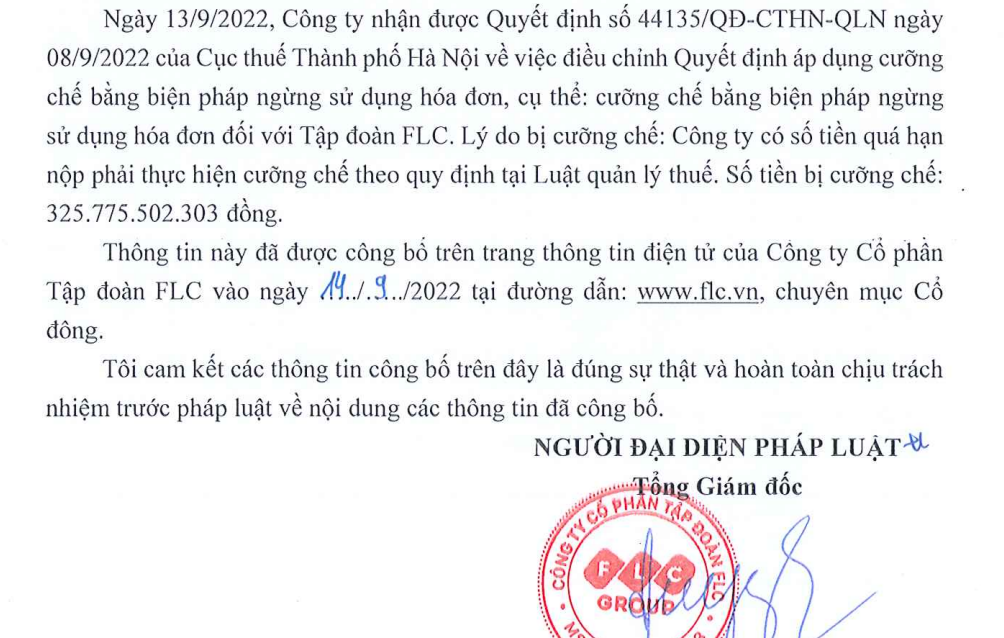

d) Ngừng sử dụng hóa đơn;

Theo khoản 1 Điều 2 Thông tư số 215/2013/TT-BTC và khoản 1, 2, 3, 4 Điều 124 Luật Quản lý thuế số 38/2019/QH14, người nộp thuế có thể bị cưỡng chế hóa đơn khi thuộc một trong các trường hợp sau:

– Nợ thuế, tiền chậm nộp thuế > 90 ngày kể từ ngày hết thời hạn nộp thuế, hết thời hạn gia hạn nộp thuế.

– Còn nợ thuế, tiền phạt, tiền chậm nộp thuế có hành vi bỏ trốn, tẩu tán tài sản.

– Không chấp hành quyết định xử phạt vi phạm hành chính về thuế đúng thời hạn (trừ trường hợp hoãn/tạm đình chỉ thi hành quyết định xử phạt).

- Hướng dẫn về việc sử dụng hóa đơn trong thời gian bị cưỡng chế

Trường hợp đang trong thời gian bị cưỡng chế ngừng sử dụng hóa đơn, doanh nghiệp có thể đề nghị sử dụng hóa đơn điện tử có mã của cơ quan thuế theo từng lần phát sinh.

Cụ thể,theo quy định tại khoản 2 Điều 13 Nghị định số 123/2020/NĐ-CP, hóa đơn điện tử có mã của cơ quan thuế theo từng lần phát sinh được cấp cho doanh nghiệp, tổ chức kinh tế, hộ, cá nhân kinh doanh bị cơ quan thuế cưỡng chế bằng biện pháp ngừng sử dụng hóa đơn.

Đồng thời, điểm d khoản 4 Điều 34 Nghị định số 126/2020/NĐ-CP quy định:

Trường hợp đang áp dụng biện pháp cưỡng chế ngừng sử dụng hóa đơn mà người nộp thuế có văn bản đề nghị sử dụng hóa đơn để có nguồn thanh toán tiền lương công nhân, thanh toán các khoản chi phí đảm bảo sản xuất kinh doanh được liên tục thì cơ quan thuế tiếp tục cho người nộp thuế sử dụng hóa đơn theo từng lần phát sinh với điều kiện người nộp thuế phải nộp ngay ít nhất 18% doanh thu trên hóa đơn được sử dụng vào ngân sách nhà nước.

Như vậy, Trường hợp doanh nghiệp bị cưỡng chế hóa đơn cung cấp hàng hóa, dịch vụ cho nhiều khách hàng khác nhau thì khi đề nghị cấp hóa đơn theo từng lần phát sinh: Được đề nghị một lần sử dụng nhiều hóa đơn và phải nộp đủ số thuế phải nộp theo quy định , nộp ngay ít nhất 18% doanh thu trên hóa đơn được sử dụng. Doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp khấu trừ bị cưỡng chế ngừng sử dụng hóa đơn thì được sử dụng hóa đơn điện tử cấp theo từng lần phát sinh.

- Cách tra cứu doanh nghiệp bị cưỡng chế hóa đơn :

Để tra cứu doanh nghiệp bị cưỡng chế hóa đơn, bạn đọc thực hiện theo các bước sau đây:

Bước 1: Truy cập vào website Tra cứu thông tin hóa đơn của Tổng cục Thuế tại địa chỉ: https://tracuuhoadon.gdt.gov.vn/dnrrvp.html

Bước 2: Chọn Cơ quan thuế Tỉnh/TP của doanh nghiệp cần tra cứu

Bước 3: Chọn Cơ quan thuế quản lý trực tiếp của doanh nghiệp cần tra cứu

Bước 4: Nhập mã số thuế của doanh nghiệp đó

Bước 5: Nhập mã xác thực (ký tự ở ô phía trên), ấn Tìm kiếm

đ) Kê biên tài sản, bán đấu giá tài sản kê biên theo quy định của pháp luật;

e) Thu tiền, tài sản khác của đối tượng bị cưỡng chế thi hành quyết định hành chính về quản lý thuế do cơ quan, tổ chức, cá nhân khác đang nắm giữ;

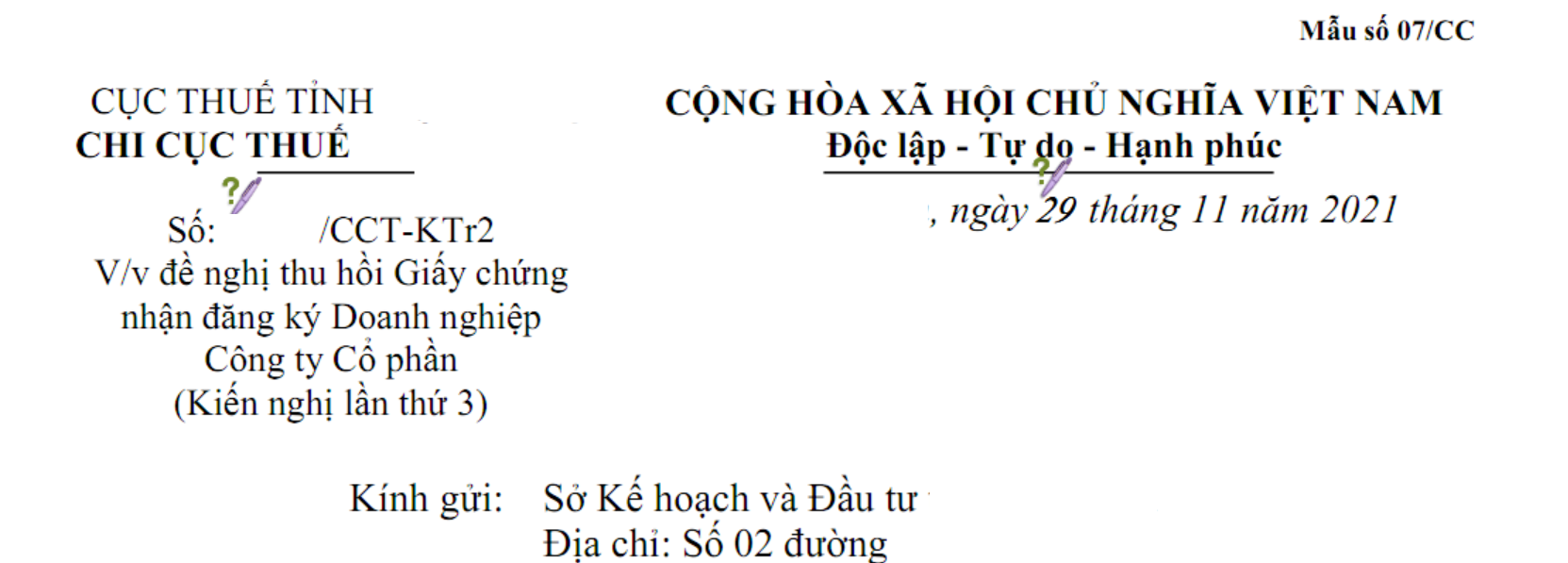

g) Thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký kinh doanh, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký đầu tư, giấy phép thành lập và hoạt động, giấy phép hành nghề.

Nguyên tắc áp dụng biện pháp cưỡng chế

Việc áp dụng biện pháp cưỡng chế tiếp theo được thực hiện khi không áp dụng được các biện pháp cưỡng chế trước đó hoặc đã áp dụng các biện pháp cưỡng chế trước đó nhưng chưa thu đủ tiền thuế nợ, tiền phạt, tiền chậm nộp tiền thuế theo quyết định hành chính thuế; trường hợp cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập thì chỉ áp dụng đối với người nộp thuế là cá nhân.

Thời hiệu thi hành quyết định cưỡng chế

- Quyết định cưỡng chế có hiệu lực thi hành trong thời hạn 01 (một) năm, kể từ ngày ghi trong quyết định cưỡng chế. Thời hiệu áp dụng cưỡng chế được ghi trong quyết định cưỡng chế.

Riêng quyết định cưỡng chế bằng biện pháp trích tiền từ tài khoản của đối tượng bị cưỡng chế có hiệu lực thi hành trong thời hạn 30 (ba mươi) ngày, kể từ ngày ghi trong quyết định cưỡng chế. Thời hiệu áp dụng cưỡng chế là 30 (ba mươi) ngày được ghi trong quyết định cưỡng chế.

- Trong thời hiệu quy định tại Khoản 1 Điều này mà tổ chức, cá nhân bị áp dụng biện pháp cưỡng chế cố tình trốn tránh, trì hoãn, cản trở việc cưỡng chế, không thực hiện trách nhiệm của mình như: không nhận quyết định cưỡng chế, cản trở không cho cơ quan thuế thực hiện các biện pháp cưỡng chế theo quy định tại Điều 3 Thông tư này thì thời hiệu thi hành được tính lại kể từ thời điểm chấm dứt các hành vi này.

- Quyết định cưỡng chế chấm dứt hiệu lực kể từ khi đối tượng bị cưỡng chế chấp hành xong quyết định xử lý vi phạm hành chính về thuế; đối tưng bị cưỡng chế đã nộp đủ tiền thuế nợ, tiền phạt, tiền chậm nộp tiền thuế vào ngân sách nhà nước.

Căn cứ để chấm dứt hiệu lực của quyết định cưỡng chế thuế là chứng từ nộp đủ tiền thuế, tiền phạt, tiền chậm nộp tiền thuế vào ngân sách nhà nước của đối tượng bị cưỡng chế có xác nhận của kho bạc nhà nước, tổ chức tín dụng hoặc tổ chức được phép uỷ nhiệm thu thuế của đối tượng bị cưỡng chế.

Cơ sở pháp lý: Luật quản lý thuế 2019

Tax enforcement is guided in Circular 215/2013/TT-BTC dated 31/12/2013 and effective from 21/02/2014. There are a number of points shall be noted:

- Cases of tax enforcement:

a) Any taxpayer that owes tax or late payment fine more than 90 days from the deadline for paying tax or extended period according to regulations of the Law on Tax administration and competent authorities.

b) Any taxpayer that owes tax, fine, late payment fine and attempts to illegally liquidate his/her property or makes a getaway.

c) Any taxpayer that fails to implement the decision on administrative penalties for tax offences within 10 days from the day on which the decision is received. If the deadline for implementing the decision on administrative penalties for tax offences is longer than 10 days and the taxpayer fails to implement it by the deadline, the decision shall be enforced unless it is suspended.

- Enforcement treatment

a) Extracting money from the delinquent taxpayer’s account at a State Treasury or credit institution; requesting freezing of account.

b) Withholding part of the taxpayer’s wage or income (hereinafter referred to as income).

c) Invalidating invoices.

d) Distraining property and sold it at auction to collect unpaid tax, fines, late payment interest.

dd) Confiscating the delinquent taxpayer’s money and other property that are held by other entities.

e) Revoking the Certificate of Business Registration, license for establishment and operation, or practice certificate.

- Rules for applying tax enforcement

The next enforcement action shall be taken when the previous enforcement action cannot be taken, or unpaid tax, fines, late payment interest are not collected in full after the previous enforcement actions are taken. The enforcement by withholding part of income is only applied to individuals.

- Time limit for implementation of decision on enforcement

- The decision on enforcement is effective within 01 year from the date written in the decision on enforcement. The time limit for enforcement is written in the decision on enforcement.

1. The decision on enforcement is effective within 01 year from the date written in the decision on enforcement. The time limit for enforcement is written in the decision on enforcement.

The decision on enforcement by drawing money from the delinquent taxpayer’s account is effective within 30 days from the date written in the decision on enforcement. The time limit for enforcement is 30 days as written in the decision on enforcement.

2. Before expiration of the time limit mentioned in Clause 1 of this Article, if the delinquent taxpayer deliberately delays or obstruct the enforcement as prescribed in Article 3 of this Circular, the time limit shall be reset to the date on which such acts are stopped.

3. The decision on enforcement shall be invalidated when the delinquent taxpayer finish implementing the decision on administrative penalties for tax offences, or when the delinquent taxpayer has paid tax, fines, late payment interest in full.

The basis for invalidating the decision on enforcement is the proof of sufficient payment of tax, fine late payment interest, which is certified by the State Treasury, credit institution, or authorized collector.

Biên soạn: Nguyễn Văn Tĩnh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Tầng 6, toà nhà Việt á, số 9 Duy Tân, Phường Dịch Vọng Hậu, Quận Cầu Giấy, Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Website: https://gonnapass.com

Hotline: 0888 942 040